Archivos

Índice

Capítulos

- 1. Política monetaria: evaluación y perspectivas

- 2. Contexto internacional

- 3. Actividad Económica y Empleo

- 4. Sector Externo

- 5. Finanzas Públicas

- 6. Precios

- 7. Política Monetaria

Apartados

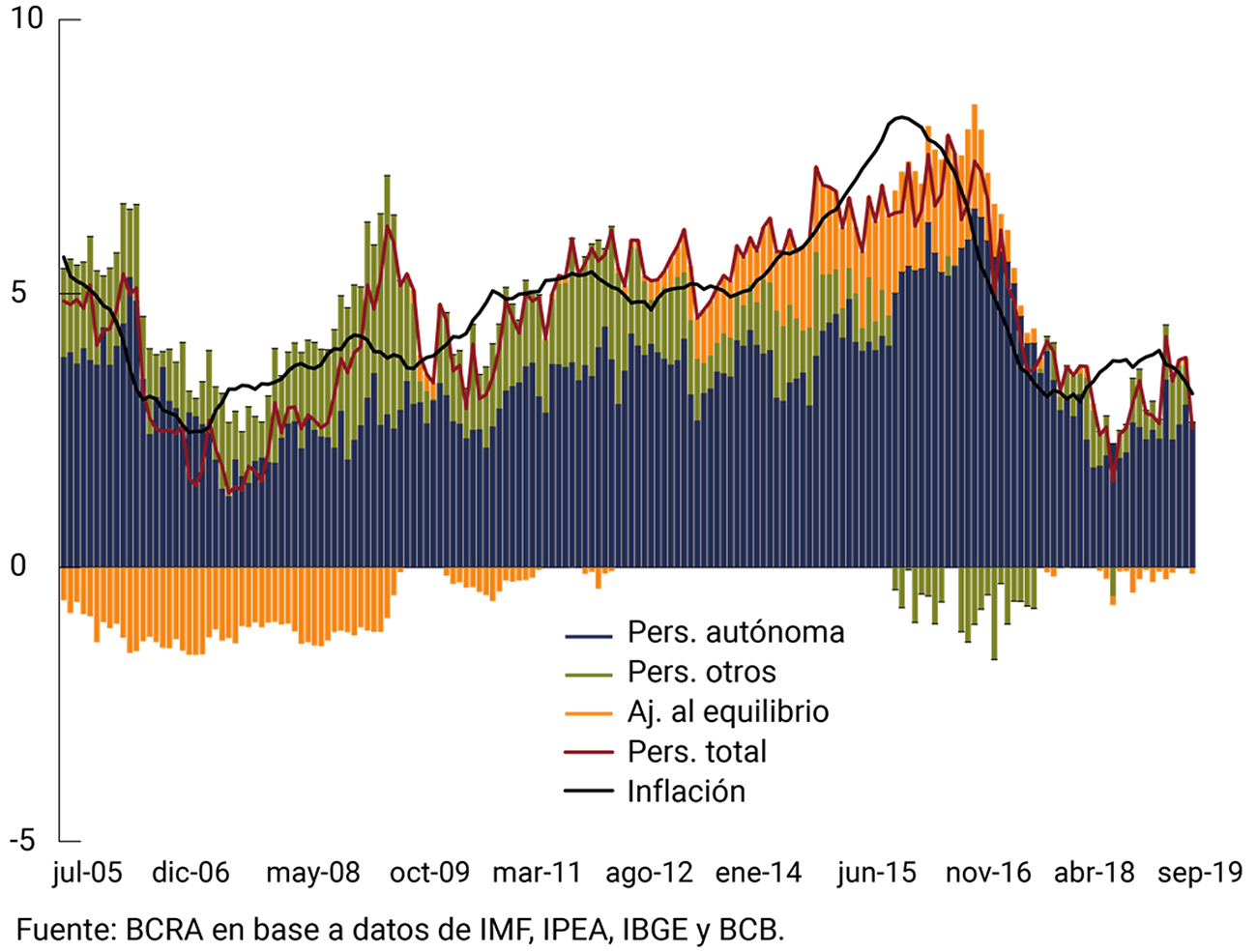

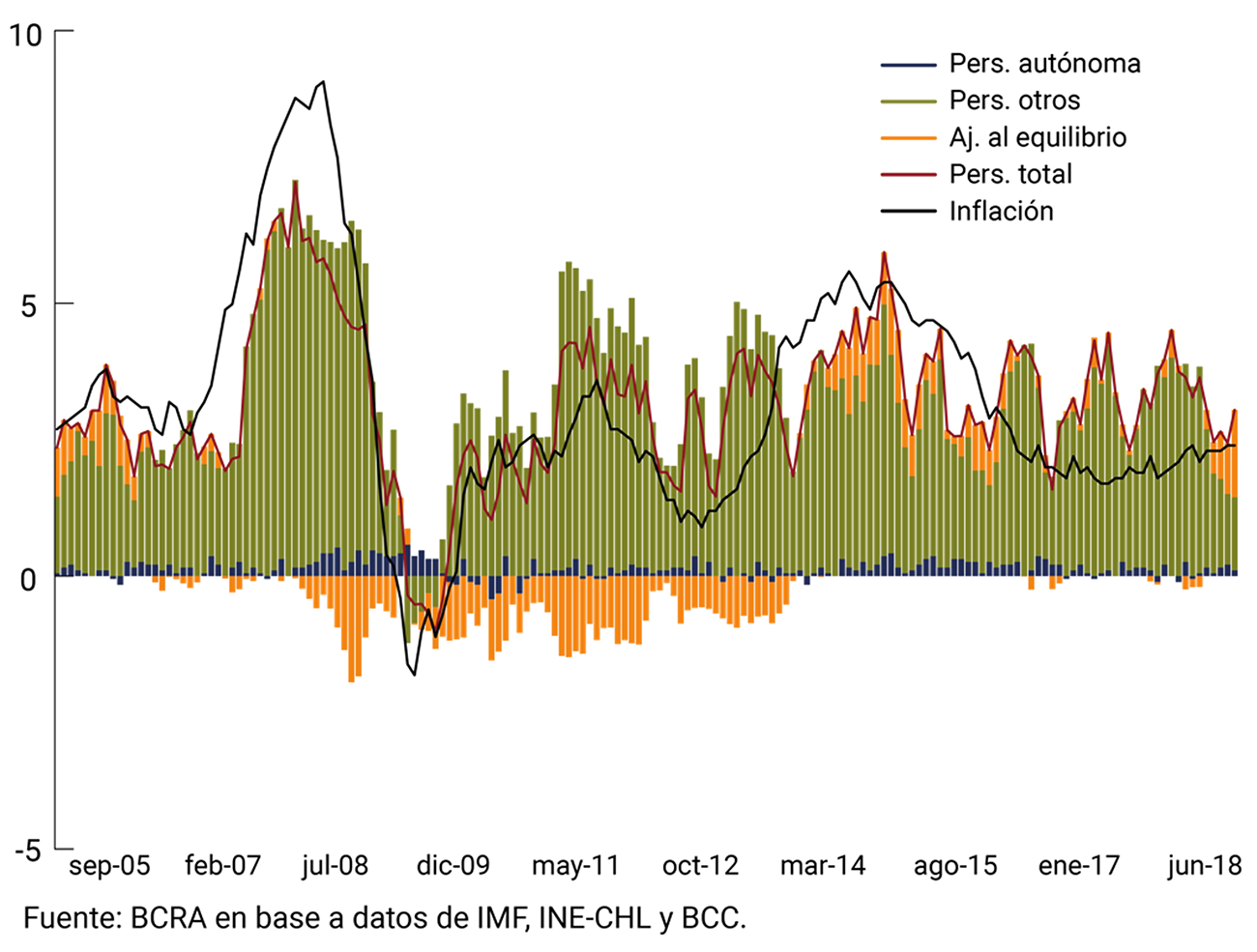

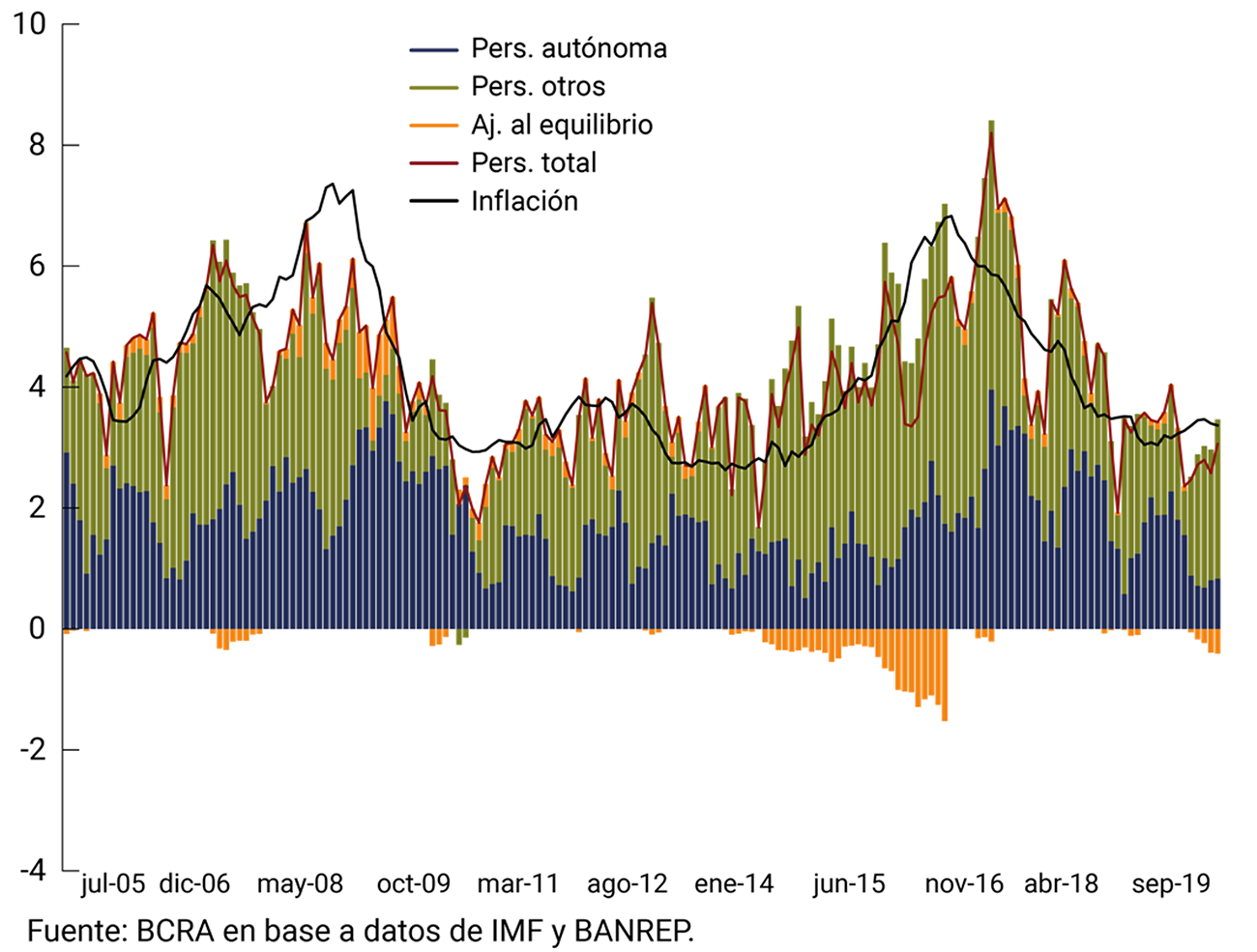

- 1. Descomposición de la dinámica de corto plazo de la inflación en Latinoamérica

- 2. Asincronías en el mercado laboral

- 3. Patrón de comercio exterior en Argentina: un análisis a nivel de empresa

- 4. El Acuerdo de Facilidades Extendidas con el FMI

- 5. Evolución reciente de la estructura de precios relativos del IPC

- 6. La reconfiguración de los instrumentos de política monetaria

Sobre el uso del lenguaje inclusivo en esta publicación

El uso de un lenguaje que no discrimine y que permita visibilizar todas las identidades de género es un compromiso institucional del Banco Central de la República Argentina. A su vez quienes hemos realizado esta publicación reconocemos la influencia del lenguaje sobre las ideas, los sentimientos, los modos de pensar y los esquemas de valoración.

En este documento se ha procurado evitar el lenguaje sexista y binario. Sin embargo, a fin de facilitar la lectura no se incluyen recursos como “@” o “x”.

Por consultas, escribir a politica.monetaria@bcra.gob.ar

Informe Política Monetaria

Marzo de 2022

1. Política monetaria: evaluación y perspectivas

El escenario internacional se ha vuelto más incierto en las últimas semanas. Si bien la economía global cerró el año 2021 con una expansión anual del Producto del 5,7%, en los primeros meses de 2022 impactaron sobre el dinamismo de la actividad una nueva ola de la pandemia y, más recientemente, el conflicto bélico entre Rusia y Ucrania. Este último acontecimiento elevó la incertidumbre respecto a las perspectivas futuras de los precios de las materias primas que exporta e importa nuestro país. Hasta el momento, la suba de los precios de la energía y del resto de las materias primas impulsó una aceleración de la inflación en las economías avanzadas, lo que dio lugar a que los bancos centrales de estas economías consideraran darle un sesgo más contractivo a su política monetaria. Una contracción monetaria más pronunciada impactaría sobre los países en desarrollo bajo la forma de condiciones financieras más ajustadas, salidas de capitales y eventualmente menor crecimiento.

En Argentina, en un contexto sanitario más favorable a partir de una mayor cobertura de la población con esquemas completos de vacunación, la actividad económica continuó mejorando en el cuarto trimestre de 2021 y se mantuvo operando en niveles superiores a los de prepandemia. De este modo el año finalizó con un crecimiento de 10,3%, significativamente por encima del esperado inicialmente. Los datos adelantados de actividad económica evidenciaron una progresiva reducción de la heterogeneidad sectorial. Para 2022 se espera una continuidad en el proceso de recuperación de la actividad económica, impulsada por un mayor dinamismo de los sectores que aún no han logrado operar en niveles prepandemia, especialmente los servicios.

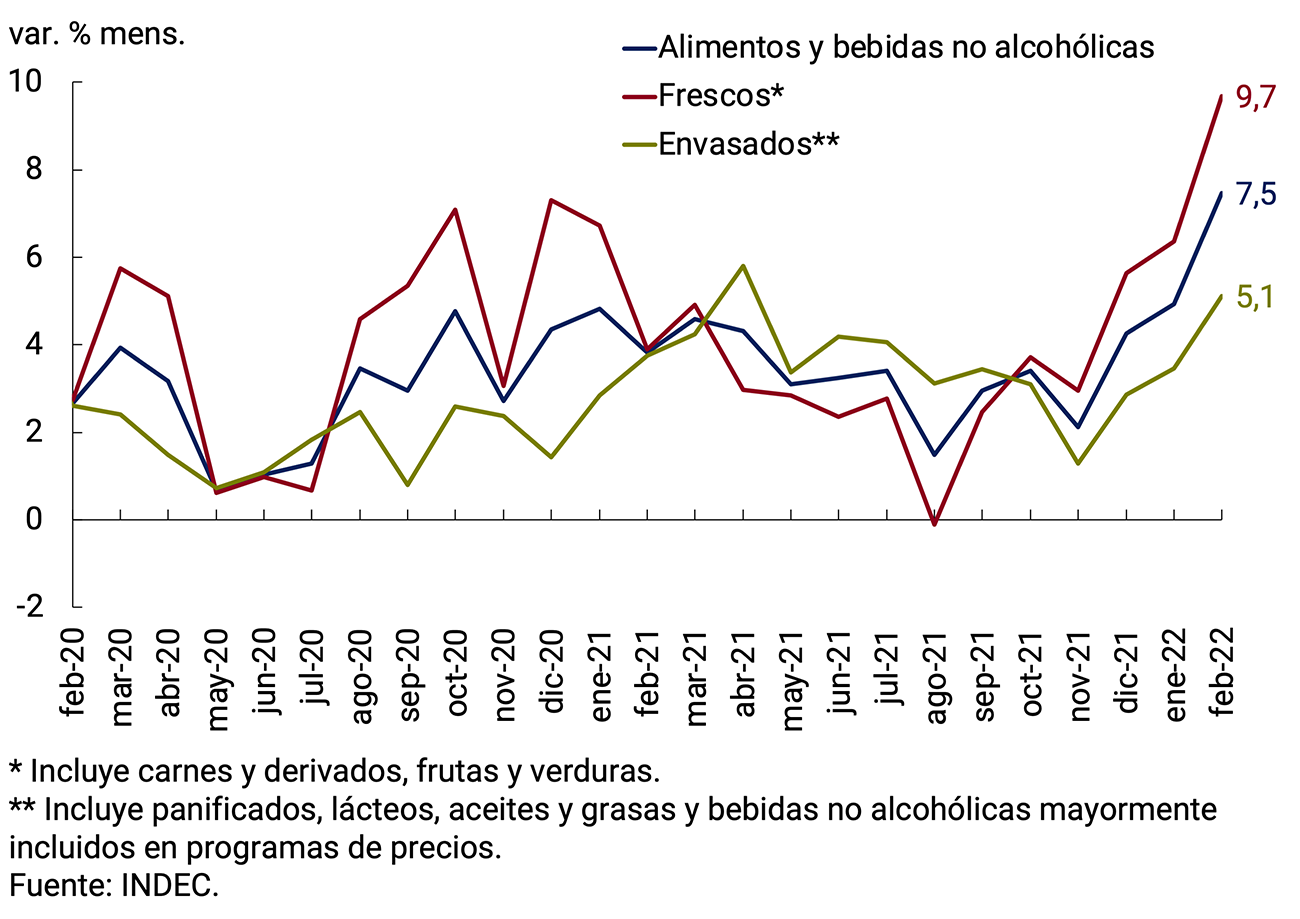

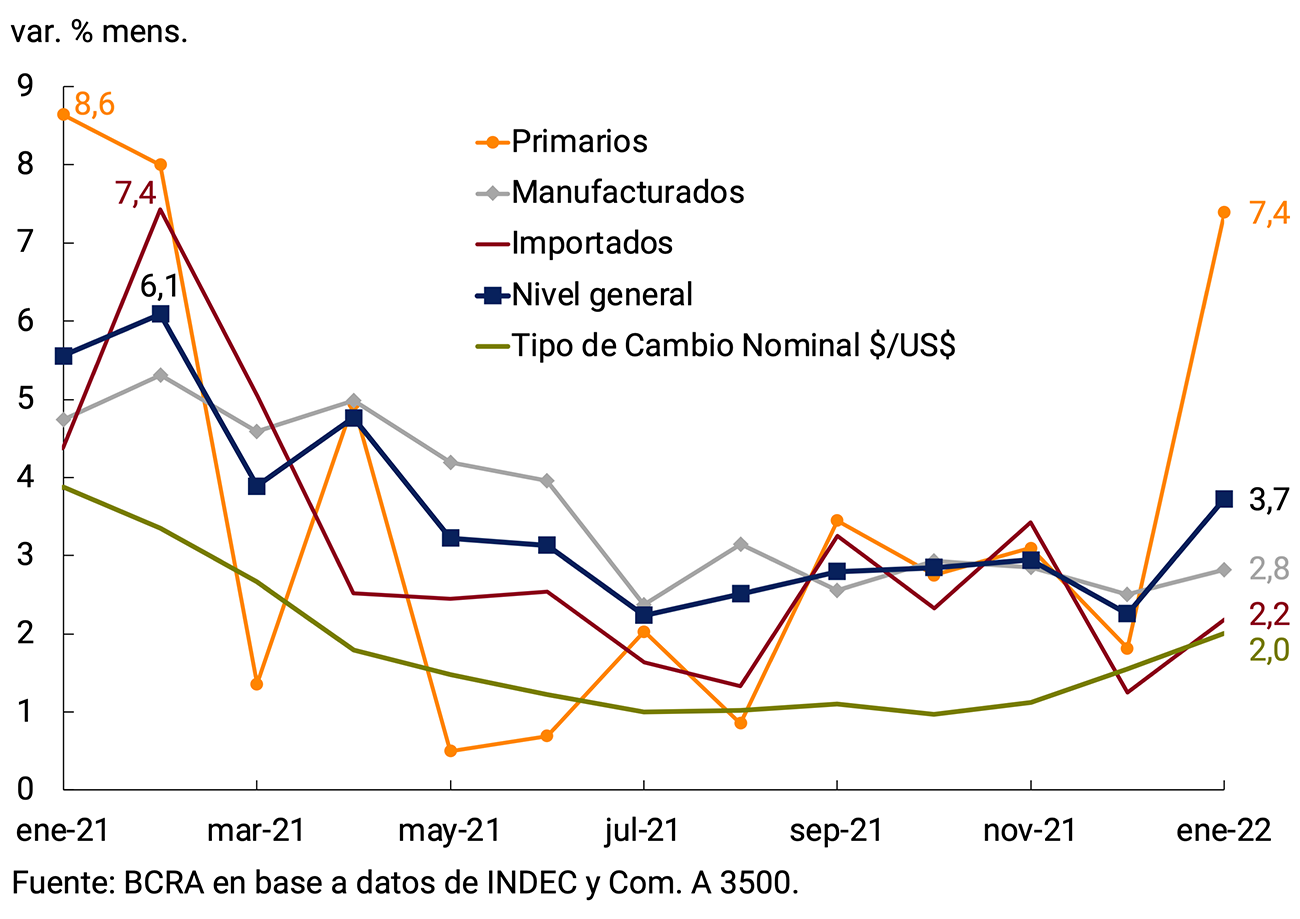

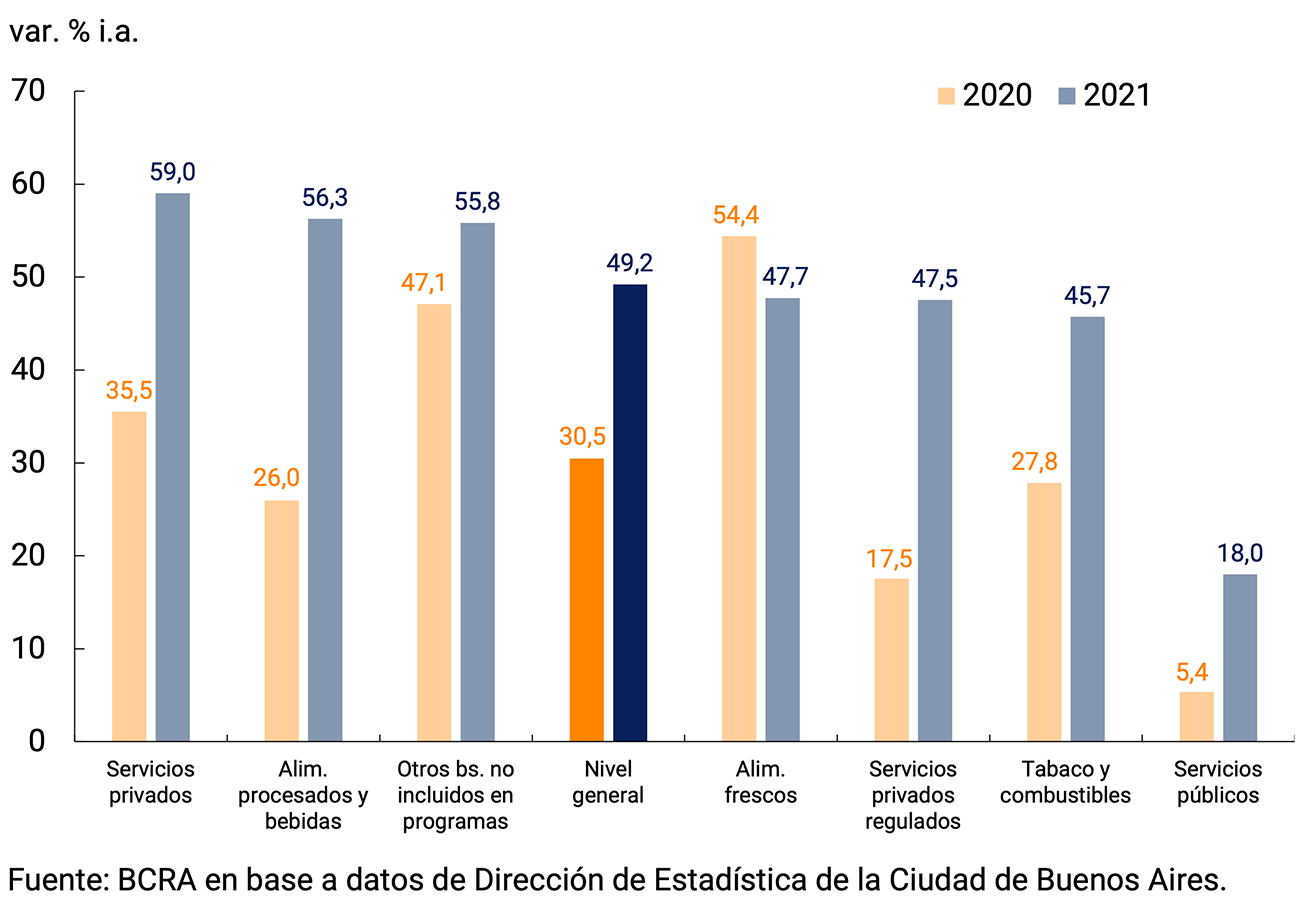

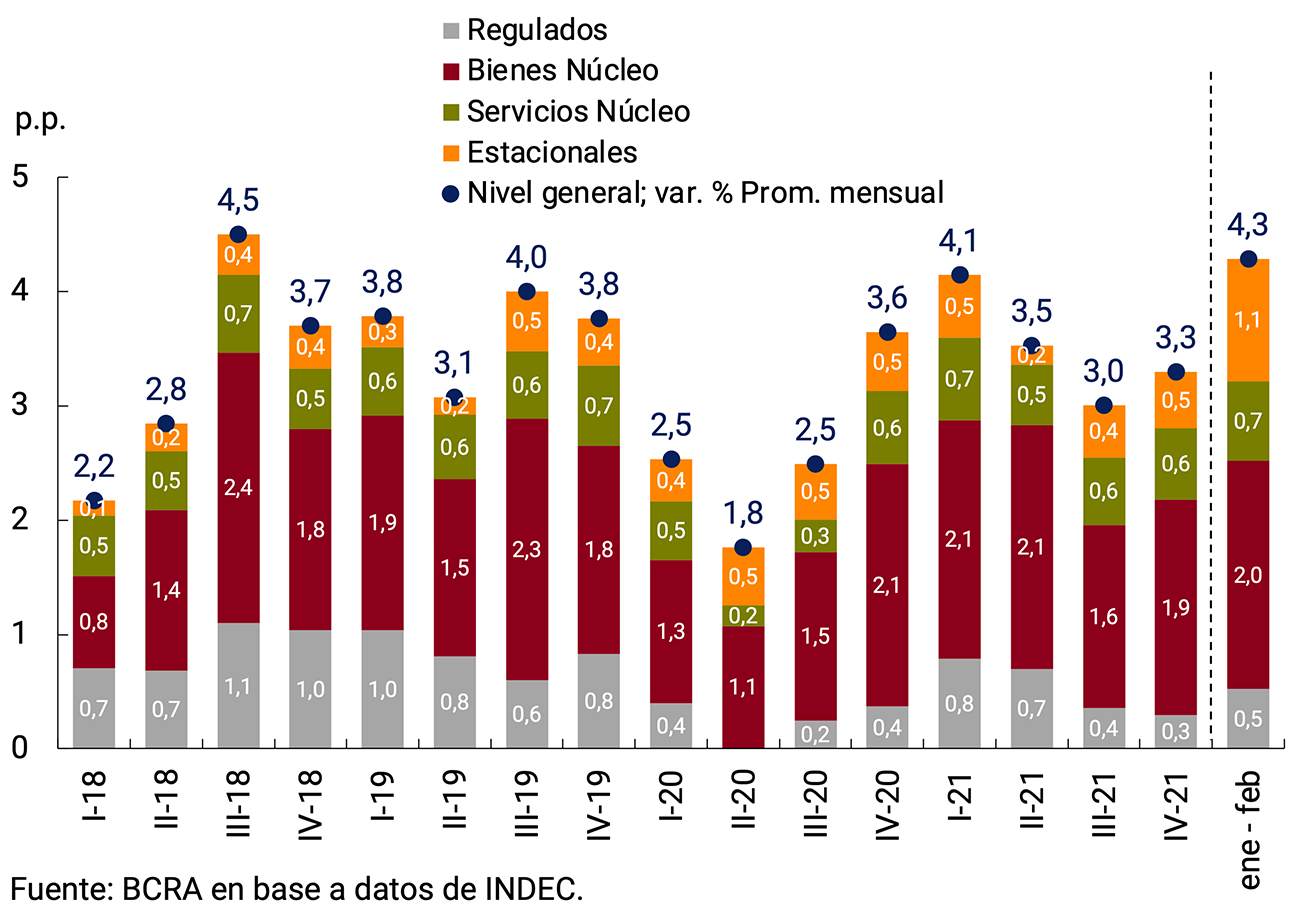

En este entorno macroeconómico más dinámico, durante el primer bimestre del año la inflación volvió a acelerarse y promedió 4,3% por mes, por encima del 3,3% promedio mensual observado durante el cuarto trimestre de 2021. El mayor dinamismo de los precios desde septiembre de 2021 se verificó en un contexto de recomposición de los márgenes de comercialización de ciertos sectores, reapertura de las paritarias salariales y de expectativas de inflación más elevadas como resultado de las mayores presiones cambiarias típicamente asociada a los procesos electorales, en donde el sector privado suele acentuar su patrón de dolarización financiera, a lo que se sumó la incertidumbre financiera generada por entrar en una etapa de definición de la negociación con el FMI por un nuevo acuerdo sobre la deuda con el organismo. Al escenario de elevada inercia inflacionaria, se sumaron desde enero las desfavorables condiciones climáticas domésticas y el significativo aumento de los precios internacionales de las materias primas agrícolas, la energía y las manufacturas globales, que presentaron una aceleración ante el conflicto entre Rusia y Ucrania, lo cual plantea un escenario desafiante, especialmente para el próximo bimestre.

Alcanzados los niveles de actividad de la prepandemia y sin descuidar el proceso de crecimiento en marcha, el BCRA se propuso retomar los lineamientos de política enunciados a principios de 2020, que combinan la consolidación del crecimiento del mercado interno y las exportaciones con la estabilidad monetaria y macro financiera. En este escenario, el BCRA definió y publicó en diciembre de 2021 sus Objetivos y Planes1 para el año 2022.

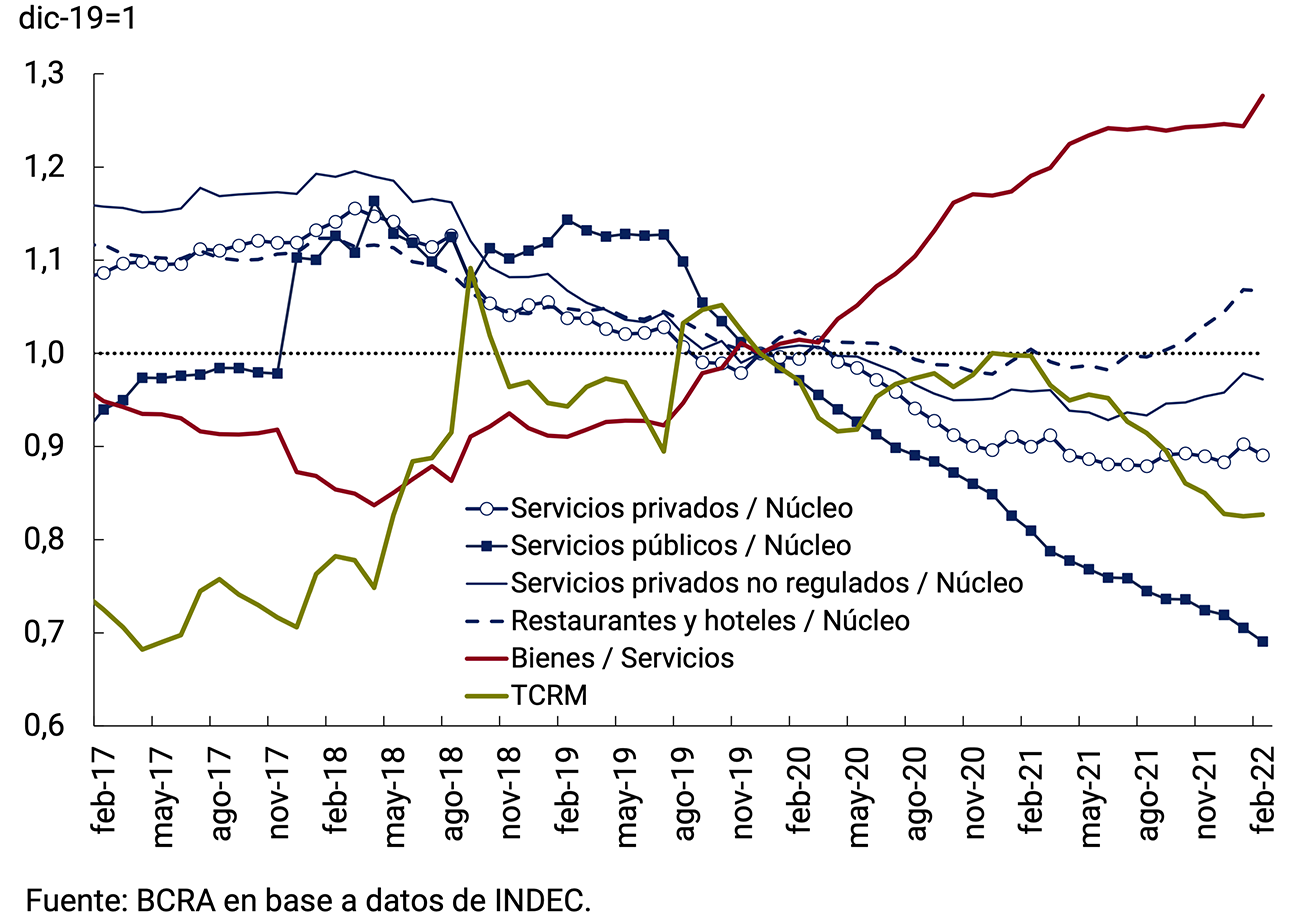

Una condición necesaria para reducir los niveles de inercia inflacionaria es mantener un proceso de acumulación de reservas que disipe los riesgos de crisis de balanza de pagos y saltos abruptos del tipo de cambio, anclando de este modo las expectativas cambiarias. Así, con el objetivo de fortalecer la posición de reservas internacionales, se modificó el ritmo de depreciación para llevarlo gradualmente a niveles más compatibles con la tasa de inflación doméstica. De este modo, en lo que va de 2022 se observó una estabilización en el Índice de Tipo de Cambio Real Multilateral (ITCRM) que se ubica en niveles que preservan la competitividad externa y en torno al promedio de los últimos 24 años.

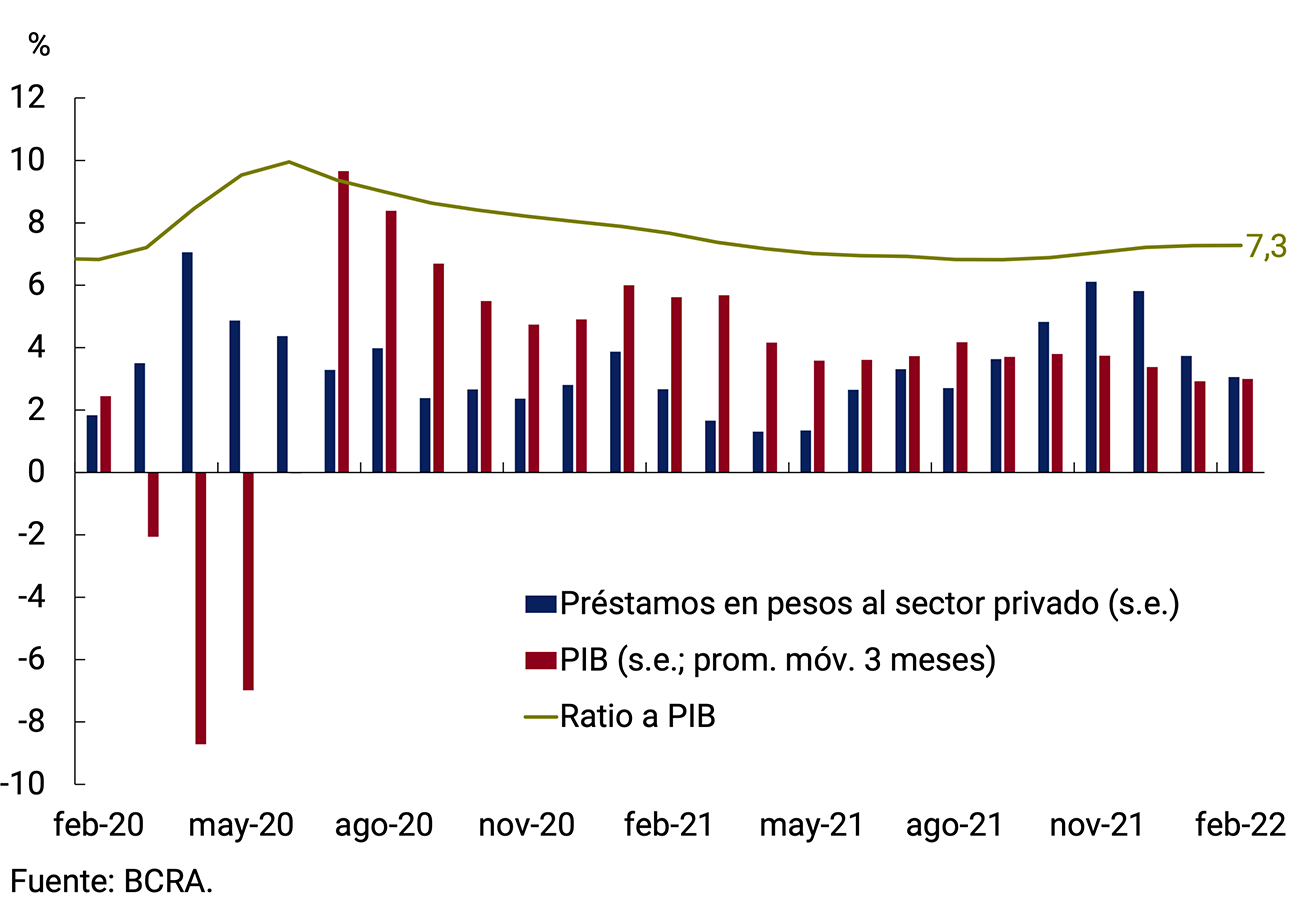

Asimismo, desde la primera semana de enero, el BCRA reconfiguró sus instrumentos de política monetaria para acompañar el proceso de recuperación económica y reforzar la estabilidad monetaria, cambiaria y financiera. Es así como se elevó la tasa de interés de referencia en dos oportunidades, llevándola desde 38,0% n.a. (45,4% e.a.) hasta 42,5% n.a. (51,9% e.a), se readecuó el límite a las tenencias de LELIQ a 28 días (focalizando la señal de tasa de interés de política en dicho instrumento), se crearon nuevos instrumentos con el fin de incrementar el plazo promedio de la esterilización y se elevaron las tasas mínimas de interés para los depósitos a plazo fijo. El incremento en la tasa de interés de política monetaria busca propender hacia retornos reales positivos sobre las inversiones en moneda local, de modo de impulsar la demanda de pesos. Es por ello que, de cara al futuro, las novedades en materia inflacionaria se verán reflejadas en la calibración de tasas de interés por parte de la autoridad monetaria.

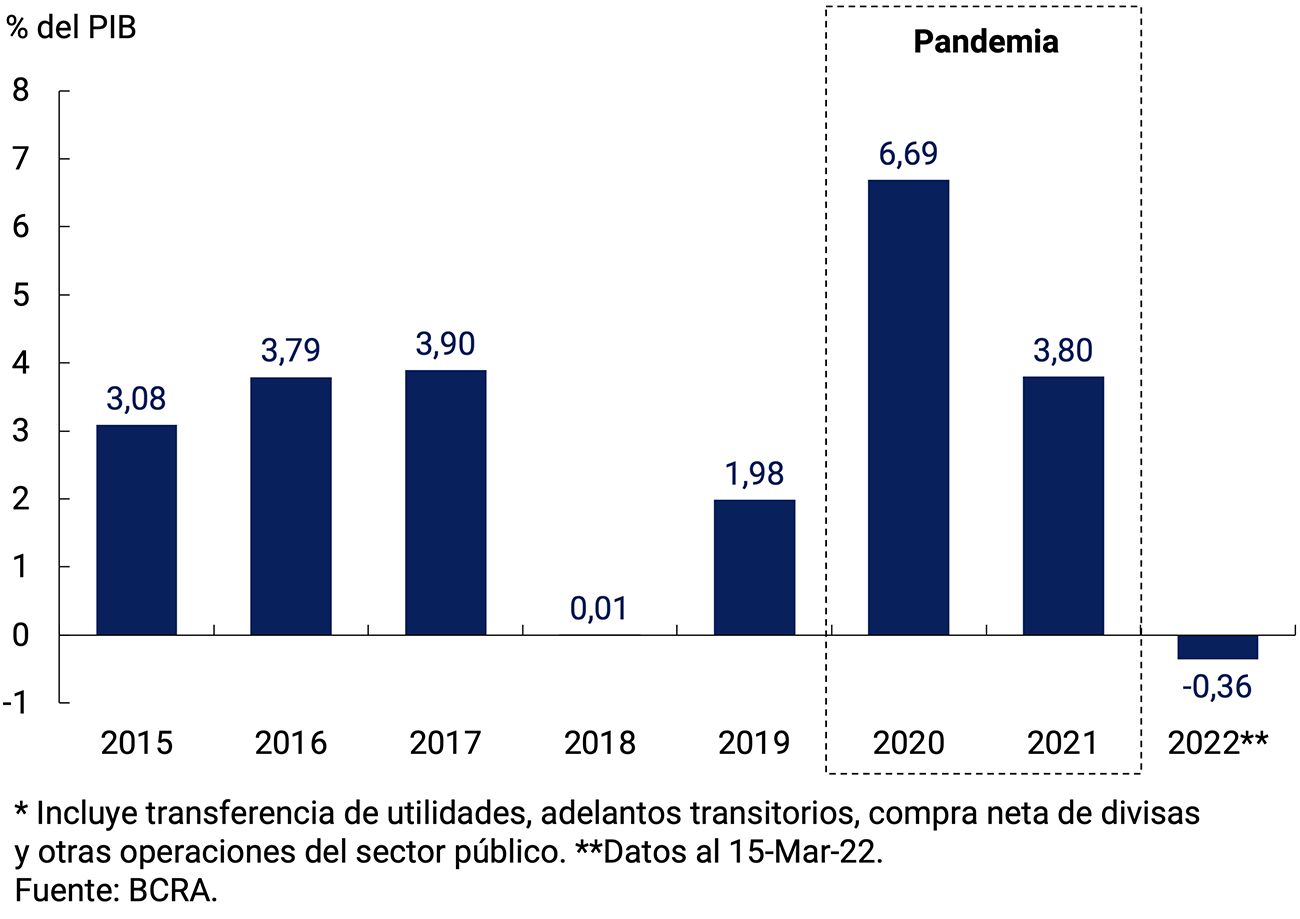

A su vez, el BCRA continuará calibrando la liquidez de la economía, esterilizando eventuales excedentes, para contribuir a preservar el equilibrio monetario. Al respecto, en 2021 la expansión primaria vinculada al sector público se ubicó en niveles sensiblemente menores a los del año 2020, reflejando valores respecto del PIB similares a los de años previos, y en lo que va del año ayudó a contraer liquidez en el mercado. La compra de divisas al sector privado también contribuyó positivamente a la expansión de la Base Monetaria durante 2021 y en los primeros meses del año en curso. Estos factores fueron parcialmente esterilizados a través de instrumentos de regulación monetaria (pases pasivos y LELIQ). Con todo, la Base Monetaria finalizó el año con una expansión del 40,0%, lo que implicó una contracción en términos reales, y el saldo de pasivos remunerados se ubicó en torno a 9,7% del PIB. Dado el crecimiento proyectado de la demanda de base monetaria, se estima que, por cada 1 p.p. de aumento de tasas de interés de política monetaria, los pasivos remunerados aumentarían en 0,07 p.p. del PIB. Aun contemplando este efecto, en un contexto de menores necesidades de esterilización, durante 2022 los pasivos remunerados se reducirán en relación con el PIB.

La continuidad del proceso de normalización de las actividades de los sectores productivos le permitió al BCRA continuar con su política de crédito focalizada en los sectores más rezagados y en el impulso al desarrollo productivo. Durante 2022 el Banco Central continuará estimulando la oferta de crédito al sector privado. La Línea de Financiamiento a la Inversión Productiva (LFIP) seguirá siendo el principal vehículo para canalizar el crédito productivo a las MiPyMEs bajo condiciones financieras favorables.

En este marco de política monetaria, recientemente el Gobierno Nacional alcanzó un acuerdo con el Fondo Monetario Internacional (FMI) para implementar un Programa de Facilidades Extendidas (EFF por sus siglas en inglés), que permitirá cubrir los vencimientos del Stand-By Agreement (SBA) firmado en 2018, obtener apoyo presupuestario para financiar parcialmente las necesidades del Tesoro Nacional y reforzar las reservas del Banco Central.

En el marco de este acuerdo, los repagos se realizarán a partir de la mitad del cuarto año posterior a la firma y se extenderán hasta el décimo año del último desembolso, es decir entre 2026 y 2034. El esquema de políticas macroeconómicas acordado estipula una reducción gradual en el déficit primario del Gobierno Federal, sin contraer el gasto público en términos reales con el objetivo de no afectar negativamente el proceso de recuperación del PIB en marcha. Asimismo, se irá reduciendo la asistencia monetaria al Tesoro en términos del PIB desde 1% en 2022 hasta alcanzar un valor nulo para 2024. En lo que refiere al resto de las políticas que implementa el BCRA las pautas incorporadas en el acuerdo están en línea con los Objetivos y Planes que se presentaron para el año. Principalmente, se buscará mantener la tasa de interés de referencia en un nivel que permita resguardar el valor real del ahorro de las y los argentinos y contribuir a la profundidad del mercado doméstico de deuda pública. En el frente externo se convino mantener el ritmo de depreciación de la moneda doméstica en un nivel que permita avanzar en el proceso de acumulación de Reservas Internacionales.

Se proyecta que este esquema de políticas macroeconómicas contribuya a sostener la recuperación económica en marcha en un entorno de menores niveles de inflación que permita profundizar las mejoras registradas en las condiciones sociales y de empleo. A tal fin, las políticas del Gobierno Nacional y del Banco Central buscarán: mejorar la sustentabilidad de las finanzas públicas y de la deuda, sin comprometer el crecimiento ni la reducción de las brechas sociales y de infraestructura; fortalecer la sostenibilidad externa a través de la acumulación de reservas internacionales mediante políticas que impulsen el superávit comercial, promuevan las exportaciones y los ingresos de capital de largo plazo y posibiliten el eventual acceso de la Argentina a los mercados financieros internacionales en el mediano plazo; reducir gradual y persistentemente la tasa de inflación a través de la coordinación de las políticas monetarias, fiscales y de ingresos y precios; y, finalmente, crear condiciones para hacer sostenible el proceso de crecimiento protegiendo al medio ambiente, mediante la movilización del ahorro doméstico, el fortalecimiento de la inversión en infraestructura e innovación y la promoción de sectores transables estratégicos.

Volver arriba

2. Contexto Internacional

Desde el IPOM anterior dos temas dominaron el escenario internacional. Primero, la variante Ómicron del COVID-19 afectó la movilidad y el nivel de actividad. Más recientemente, el conflicto armado entre Ucrania y Rusia impactó en los mercados financieros y de materias primas.

La propagación de Ómicron generó un récord global de casos, mientras que las muertes aumentaron en mucha menor medida y estuvieron por debajo de los máximos de olas previas. La vacunación se ha intensificado con dosis de refuerzo, pero se mantiene la fuerte desigualdad entre países. Esta ola de contagios ha sido más corta que las anteriores; y ha implicado un aumento en las restricciones y una caída en la movilidad comparables a las de aquellas, a pesar de que el aumento de casos ha sido mucho mayor.

La economía global continuó recuperándose, pero moderando su ritmo de expansión por el impacto de la nueva ola pandémica. Su crecimiento estimado para este año se ha reducido desde el IPOM anterior, lo que considera también el efecto de una política monetaria más contractiva, el retiro progresivo de la expansión fiscal y la persistencia de problemas en las cadenas globales de suministros. Esto último, junto con los mayores precios de la energía y otras materias primas, ha estado detrás de buena parte de la suba global de la inflación, mayor a la esperada. Los bancos centrales de economías avanzadas han comenzado a revertir el sesgo expansivo de su política; mientras que los de países en desarrollo, que habían reaccionado antes, continuaron subiendo las tasas de interés.

El conflicto armado intensificó dos tendencias previas: mayores precios de energía y alimentos y de los costos de transporte, implicando mayores presiones inflacionarias globales y menor nivel de actividad. Hacia delante, la dinámica del conflicto determinará la magnitud de ese impacto. Asimismo, la evolución de la pandemia y la desigualdad en el ritmo de vacunación continuarán siendo determinantes. La velocidad y cuantía del retiro de los estímulos monetarios y fiscales en países avanzados y su potencial “derrame” sobre la economía internacional serán factores de riesgo de primer orden; ellos impactarían, como mínimo, a través de las tasas de interés globales, la apreciación del dólar y la reversión de los flujos de capitales hacia los países emergentes (afectados también por el conflicto). Los altos niveles de deuda y la posible sobrevaluación de muchos activos potenciarían el impacto de una “corrección” súbita de sus precios sobre las condiciones financieras globales.

2.1. La variante Ómicron suscitó un récord de casos mundiales; la letalidad continuó reducida

Desde fines de noviembre de 2021, se expandió por el mundo la variante Ómicron: los contagios diarios alcanzaron un récord de 24 millones semanales a fines de enero de 2022, cuadruplicando el máximo anterior, y bajaron hasta 11 millones semanales a principios de marzo. Luego de manifestarse por primera vez en Sudáfrica, los casos de Ómicron comenzaron a subir velozmente y alcanzaron máximos primero en Europa y Norteamérica, y hacia fines de diciembre se verificaron ascensos acelerados en todos los continentes. Las olas generadas por esta variante fueron en general más breves. Al cierre de este IPOM se registraba una suba de casos en Asia (China, Corea del Sur) y algunos países de Europa (como Alemania).

A pesar de los récords en los casos, las muertes aumentaron en menor medida: llegaron a unas 75 mil semanales, por debajo del máximo histórico de 103 mil en enero de 2021. En consecuencia, la tasa de muertes respecto de los casos de 10 días atrás alcanzó un mínimo de 0,45% (frente a más de 2,5% en marzo de 2021). Junto con el aumento de casos, la movilidad global se redujo en promedio hasta 70% de su nivel de prepandemia (ver Gráfico 2.1a).

Gráfico 2.1a | Nuevos casos globales confirmados y fallecimientos por COVID-19 (promedio móvil últimos 7 días) e Índice de normalidad de la movilidad

Gráfico 2.1b | Nuevos casos confirmados y fallecimientos por COVID-19, en países seleccionados

Promedio móvil últimos 7 días

La menor letalidad se debería a las características propias de Ómicron y a la mayor inmunidad adquirida. La variante es más contagiosa y tiene mayor capacidad de reinfección (contagiar a personas previamente vacunadas o infectadas), pero suele generar una enfermedad más leve. La efectividad de las vacunas es menor en términos de anticuerpos, pero una dosis de refuerzo ayuda a aumentarlos y a mantener la protección contra la enfermedad grave. De hecho, la principal estrategia de los gobiernos ante el aumento en los casos ha sido reforzar las campañas de vacunación, aunque se mantiene la brecha entre países de mayores y menores ingresos. El porcentaje de población completamente vacunada en los países de ingresos bajos es más de 7 veces menor que en los países de ingresos altos; y mientras que los países de altos ingresos tienen más de 42 dosis de refuerzo cada 100 habitantes, los de bajos ingresos han aplicado menos de 0,3 (ver Gráfico 2.2).

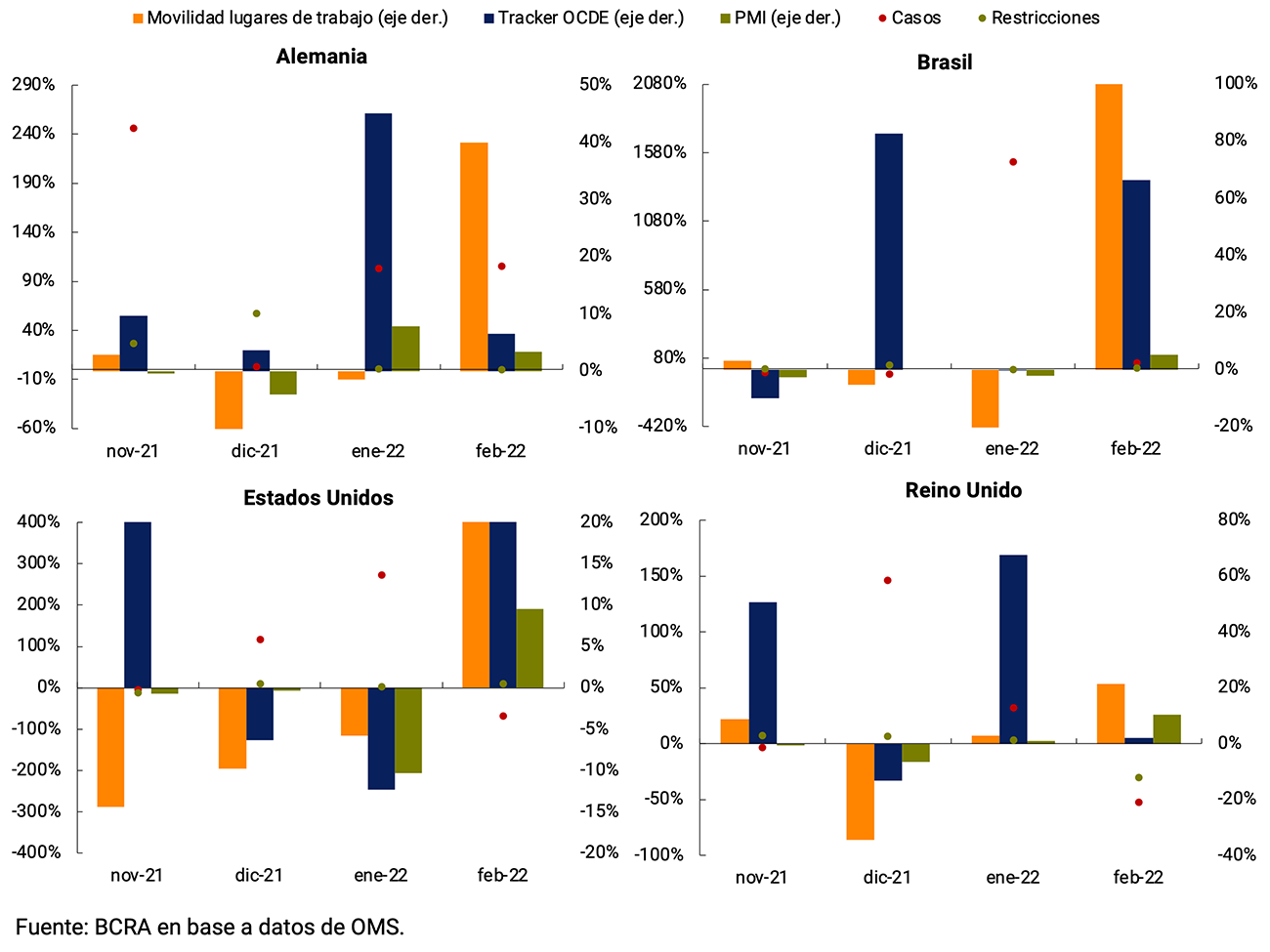

Varios países reintrodujeron restricciones, aunque con distintos niveles de rigidez, y se produjo una caída en la movilidad, con el consecuente impacto en la desaceleración de la recuperación, como se detalla en la sección siguiente. Con la baja de casos durante febrero, la movilidad volvió a aumentar y muchas restricciones comenzaron a levantarse (ver Gráfico 2.3).

Gráfico 2.3 | Variación mensual de casos, muertes, rigidez de restricciones, movilidad, actividad económica de la OCDE e índices PMI durante la última ola de Coronavirus

2.2. Por el conflicto, suben los precios de las materias primas y se endurecen las condiciones financieras globales

El precio del petróleo venía aumentando desde diciembre por la recuperación de la demanda de combustibles y una oferta que ha tardado en responder. Las sanciones impuestas a Rusia y los problemas de transporte del petróleo impactaron fuertemente en el Brent, que alcanzó los US$139 por barril el 8 de marzo, el máximo desde 2008; y bajó hasta valores cercanos a US$100 el barril durante la semana posterior (ver Gráfico 2.4). Además, Rusia es el principal exportador mundial de gas natural, y Europa depende fuertemente de las importaciones energéticas desde aquel país. A comienzos de la crisis, el gas cotizaba a 116 euros por MWh; y llegó a alcanzar los 212 euros por MWh el 7 de marzo, representando un incremento de 83% en el mercado de referencia de Holanda.

Al mismo tiempo, subieron los precios de diversas materias primas alimenticias debido a que Rusia y Ucrania se encuentran entre los principales productores globales: entre ellas, el trigo y el girasol y, en menor medida, el maíz. En conjunto, Ucrania y Rusia concentran aproximadamente el 25% de las exportaciones mundiales de trigo, el 56% de aceite de girasol y el 10% de maíz. El precio del trigo alcanzó un récord de US$523 por tonelada el 7 de marzo para luego bajar, acumulando al cierre de este informe un incremento de 23% desde que comenzó el conflicto y un 40% en el año (ver Gráfico 2.4).

Los precios de materias primas usadas como insumos para la producción manufacturera, en las cuales Rusia lidera como productor o exportador, también subieron. Se destacó el impacto en el paladio (alcanzó el récord de US$2.994 la onza), donde Rusia concentra el 40% de la producción mundial y se utiliza en la fabricación de automóviles; pero también subieron los precios de metales como el níquel (tras subir 92% desde comienzos del conflicto se suspendió su negociación en el mercado de Londres) y el cobre, que alcanzó los US$477 por libra. El oro, que se utiliza como reserva de valor en situaciones de estrés internacional, alcanzó los US$2.070 por onza, reflejando parcialmente las tensiones geopolíticas (ver Gráfico 2.4).

Gráfico 2.4 |

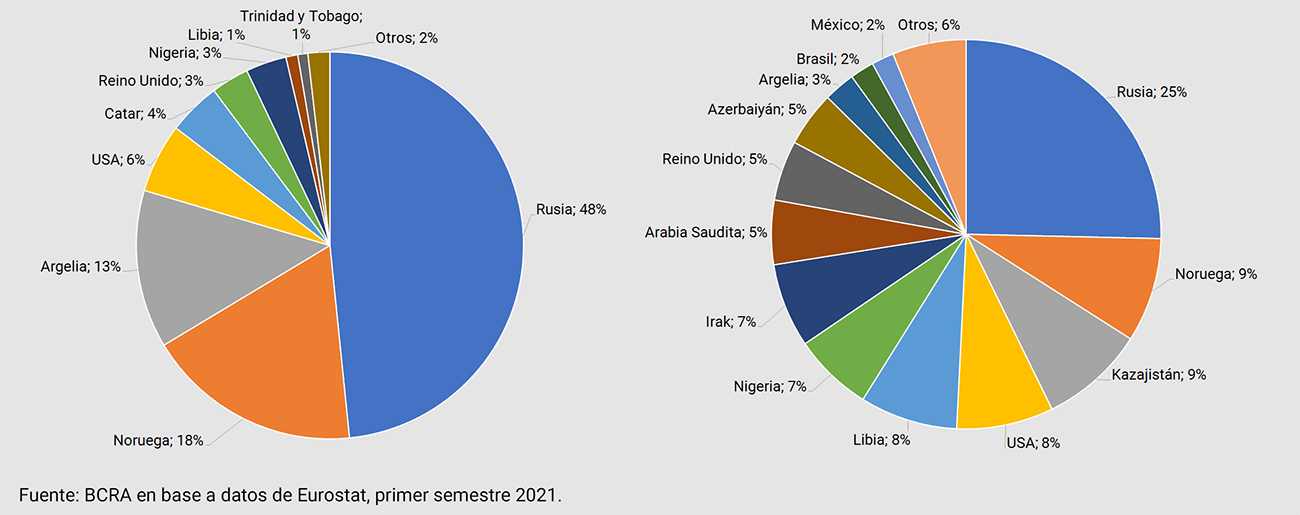

Recuadro. Consumo e importaciones de energía en Europa

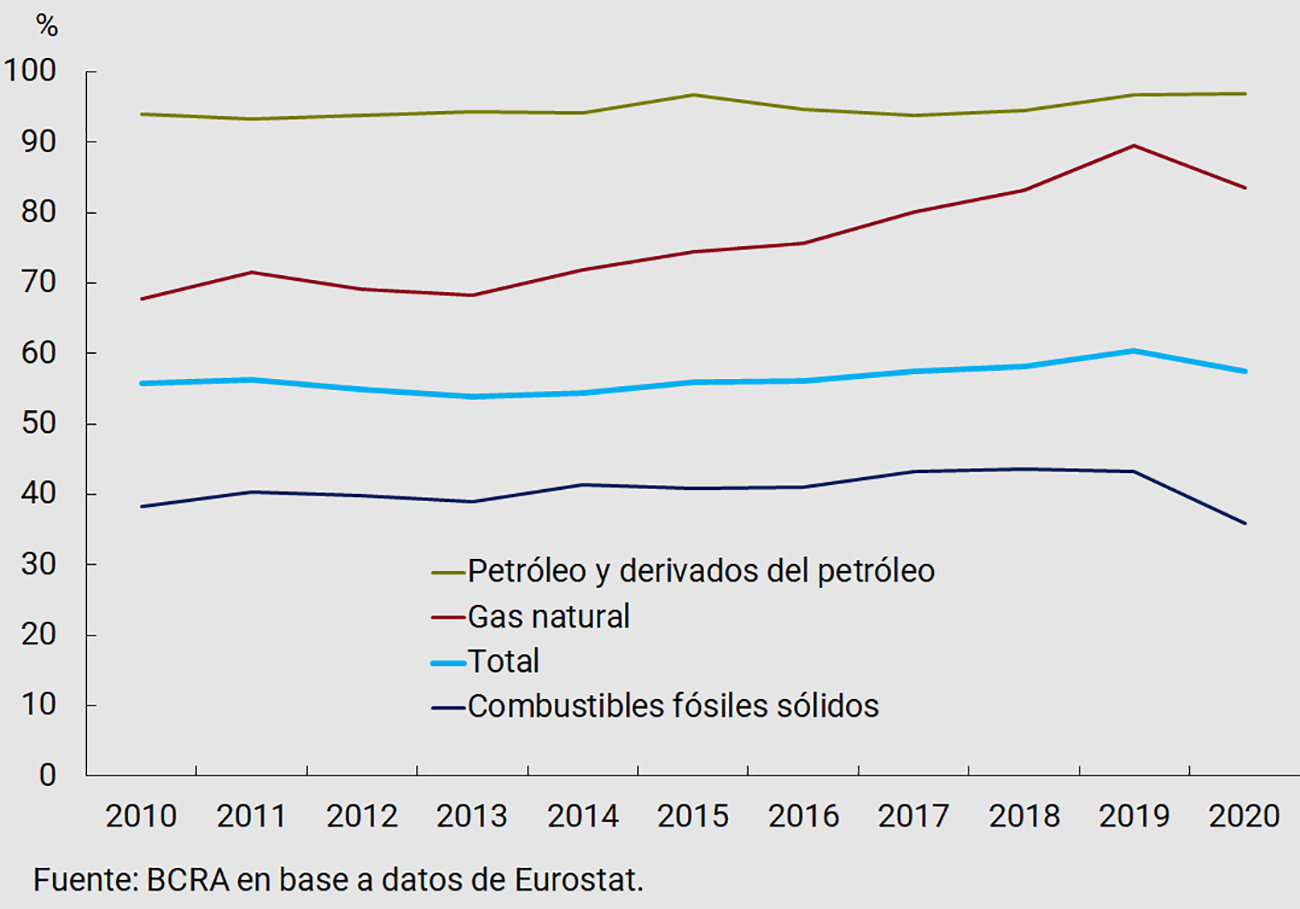

Entre 2010 y 2020, más de la mitad de la energía bruta disponible en la Unión Europea (UE) se cubrió con importaciones netas: oscilaron entre 55,7% y 57,5%. En 2020, las tasas más altas de dependencia energética se registraron para el petróleo (97%) y gas natural (83,6%), mientras que para los combustibles fósiles sólidos fue de 35,8% (ver Gráfico 2.5).

Gráfico 2.5 | Tasa de dependencia energética, UE-27, 2010-2020

Importaciones netas de energía bruta disponible, como % del consumo energético total

Entre las diferentes fuentes de energía se destaca el fuerte crecimiento del consumo de gas. Entre 2010 y 2020, la dependencia de la UE respecto de terceros países para el suministro de gas natural aumentó 15,8 p.p., mucho más rápidamente que la dependencia del petróleo crudo durante esa década (aumentó 3 p.p.) Gran parte de la energía importada de la UE procede de Rusia, el cual se destaca como el principal proveedor de gas (48%) y petróleo (25%), como puede verse en el Grafico 2.6.

La guerra entre Rusia y Ucrania acentuó el endurecimiento de las condiciones financieras globales que se venía observando en los últimos meses, aumentando también la volatilidad. Por efecto del conflicto, la tasa de interés de los bonos del gobierno estadounidense a 10 años revirtió parte de la suba que registraba. Pero en las últimas jornadas y con el endurecimiento de la política monetaria de la Reserva Federal de EE.UU. (Fed), volvió a incrementarse, y al 16 de marzo se ubicaba 65 p.b. por encima de su nivel al cierre del IPOM anterior, llegando a 2,17% (ver el Gráfico 2.4). Por su parte, la tasa a 30 años subió 52 puntos básicos en el mismo período, por lo que continuó aplanándose la curva de rendimientos. En Alemania, la tasa del bono del gobierno a 10 años tuvo un alza de 65 puntos básicos y volvió a ser positiva.

El dólar estadounidense —medido contra una canasta de monedas— se apreció desde mayo pasado, tendencia que se aceleró desde el comienzo del conflicto bélico. Por su parte el indicador VIX (que refleja la volatilidad implícita sobre un conjunto de opciones del mercado) también se elevó, alcanzando más de 35 puntos a comienzos de marzo.

Gráfico 2.7 |

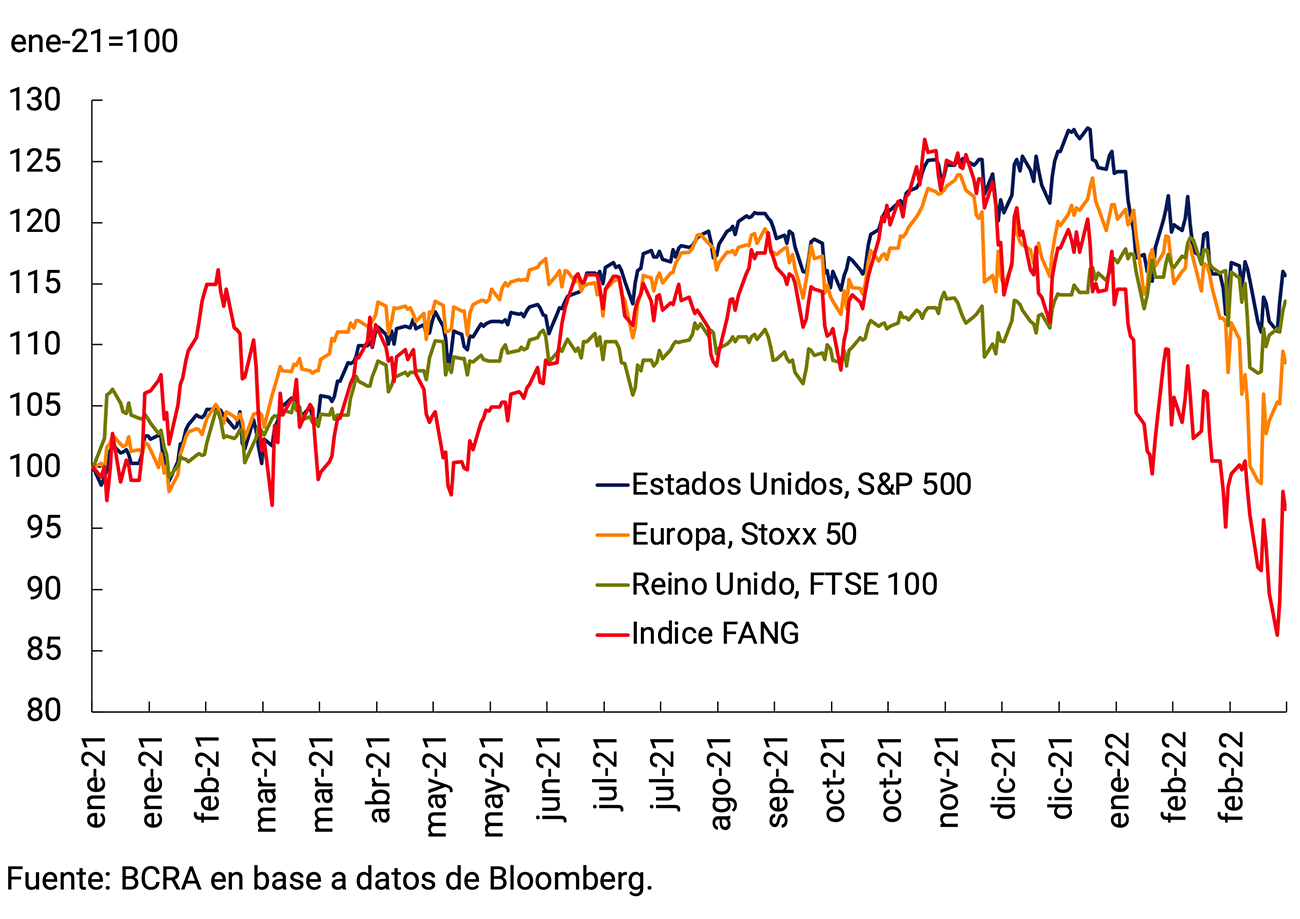

La suba de las tasas de interés de mercado y la guerra en Ucrania impactaron en las cotizaciones bursátiles; los activos de mayor riesgo fueron los más afectados, como se alertó en informes anteriores. Mientras el S&P 500 cayó un 9% y el Stoxx 50 europeo un 10% en lo que va del año, el índice FANG, con mayor proporción de empresas tecnológicas, bajó un 17% en el mismo período y un 22% desde el cierre del IPOM anterior (ver Gráfico 2.7). Esta dinámica se acentuó desde principios de febrero y de continuar pondría en riesgo el desempeño de los “ganadores” digitales del último par de años y el “soporte” que han significado para el mercado. También los criptoactivos han bajado sustancialmente de precio, y una caída mayor podría tener consecuencias no del todo previstas en el sistema financiero global. El Bitcoin, que llegó a valer más de US$67.000, cotiza ahora alrededor de los US$40.800, llegando a tener una depreciación de más de 40%.

Los flujos de capitales hacia países emergentes, que venían siendo positivos y con baja volatilidad, comenzaron a mostrar salidas en las últimas semanas. Si bien los flujos acumulados desde el IPOM anterior fueron levemente positivos, desde comienzos de año fueron negativos en US$13 mil millones. Sin embargo, su composición estuvo muy concentrada. De un total acumulado de US$3,5 mil millones desde el cierre del IPOM anterior, US$17,5 mil millones fueron flujos hacia China, por lo que los flujos al resto de los emergentes resultaron negativos. Desde que comenzó la recuperación, China está absorbiendo un porcentaje creciente de los flujos a emergentes (ver Gráfico 2.7).

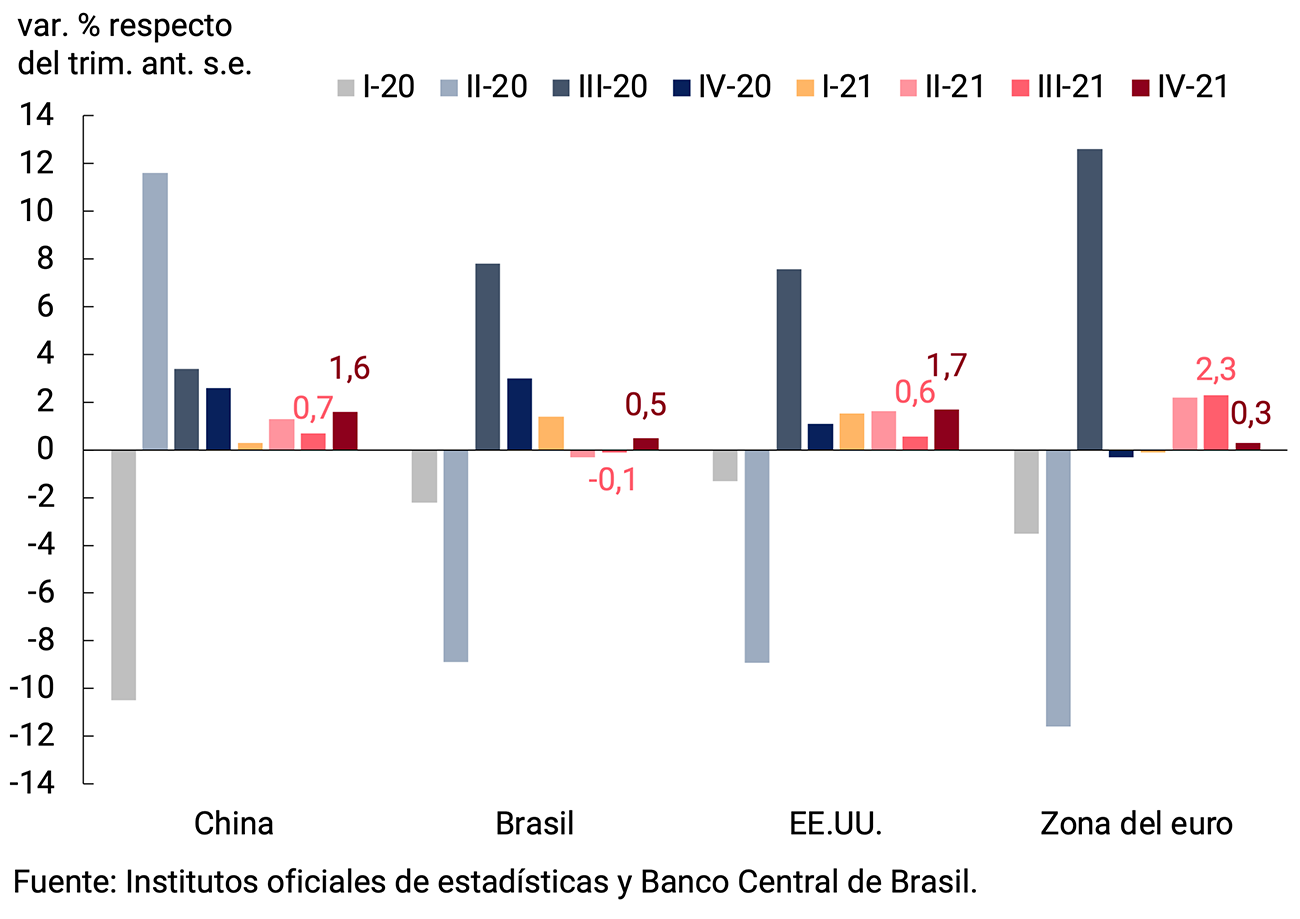

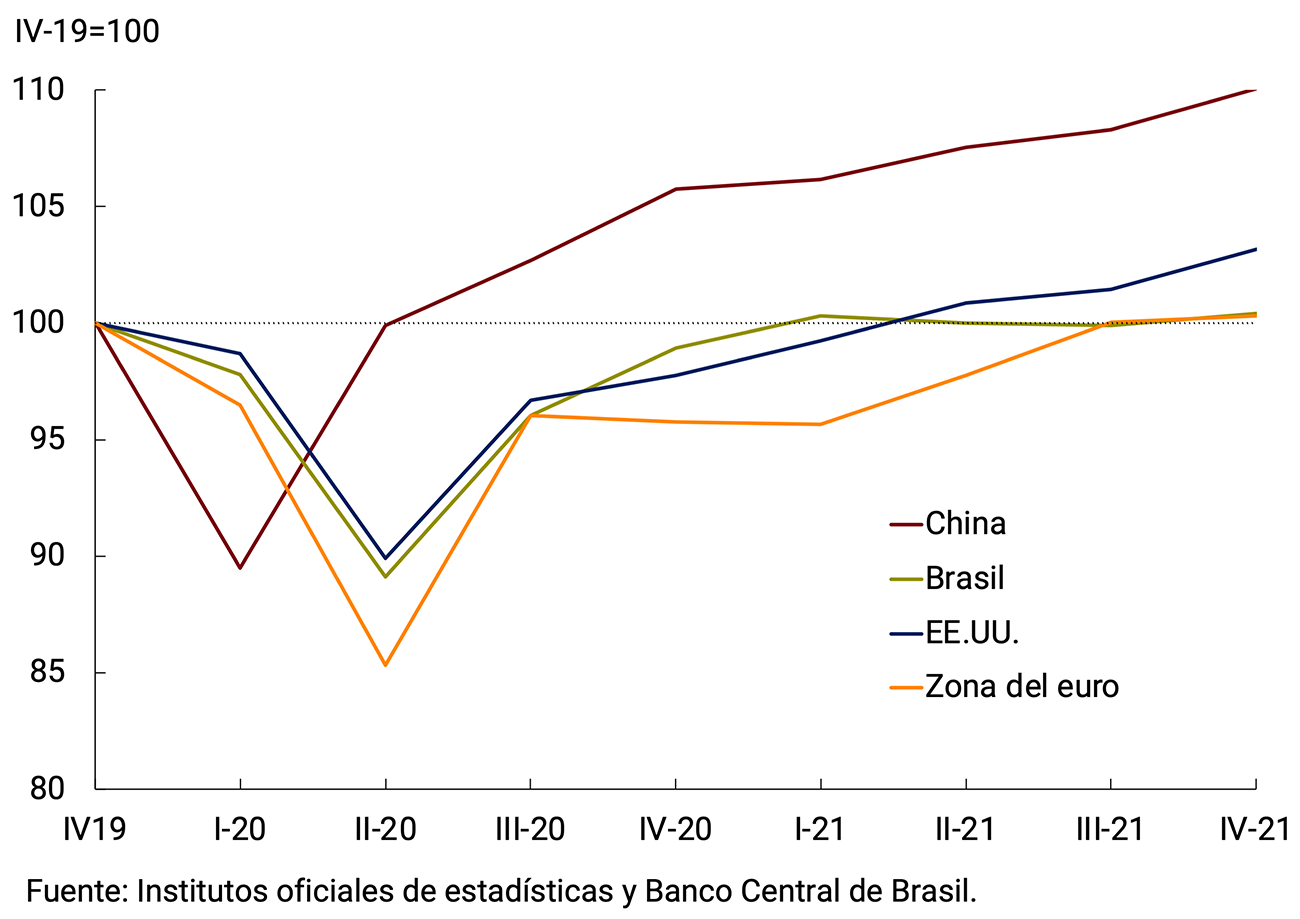

2.3 La economía global se expandiría en 2022, aunque a un menor ritmo y con el conflicto en Ucrania como nuevo foco de incertidumbre

La economía global continuó creciendo en el cuarto trimestre de 2021, con dinámicas heterogéneas entre los principales socios comerciales de la Argentina (ver Gráfico 2.8). Estados Unidos, China y Brasil aceleraron su crecimiento trimestral en ese período, mientras que la Zona del euro creció menos que en los trimestres previos, ante el impacto de las restricciones a la movilidad por los rebrotes de COVID-19 y de los cuellos de botella. Así, sobre el final del año pasado, los niveles de actividad de Estados Unidos y China se ubicaron claramente por encima de los previos a la pandemia, mientras que la Zona del euro y Brasil evidenciaron mayores dificultades para superarlos (ver Gráfico 2.8).

Gráfico 2.8 | Evolución del PIB de los principales socios comerciales de Argentina (PIB real sin estacionalidad)

Los datos de alta frecuencia de diciembre de 2021 y enero de 2022 reflejaron el impacto de la expansión de la variante Ómicron y de la reducción de la movilidad en la actividad económica, particularmente en los países avanzados (ver Gráfico 2.9). Las encuestas a gerentes de compras (PMI, por sus siglas en inglés) mostraron una menor actividad económica global, con caídas de los índices compuestos en Estados Unidos, la zona del euro, el Reino Unido y China en enero (aunque todavía en zona de expansión, por encima de 50). El sector de los servicios fue el principal afectado. Las ventas minoristas también acusaron impacto, con caídas en Estados Unidos, la Zona del euro y el Reino Unido en diciembre. En el mismo sentido, el indicador de actividad económica de la OCDE reflejó una menor actividad en Estados Unidos y Europa en noviembre, diciembre y enero.

A partir de febrero la reducción de casos y las menores restricciones a la movilidad se reflejaron en una recuperación de la actividad económica, con mejoras en los PMI, en el indicador de actividad económica de la OCDE y en las ventas minoristas (ver Gráfico 2.9). Por su parte, la industria manufacturera mostró un mejor desempeño con un aumento de la producción industrial en enero en Estados Unidos y el Reino Unido y del PMI manufacturero global en febrero; y cierta mejora en los tiempos de demora y en los problemas de las cadenas de suministros en el Reino Unido, la Zona del euro y Estados Unidos. Se prevé que los indicadores de actividad comiencen a reflejar el impacto del conflicto bélico en Ucrania y las sanciones económicas a Rusia a partir de marzo.

Antes de la irrupción del conflicto bélico, los pronósticos para la economía global marcaban que el mundo volvería a crecer en 2022, aunque a un menor ritmo que el 5,7% registrado en 2021 (promedio de FMI, Banco Mundial y OCDE). A comienzos de este año se había reducido la expansión global prevista ante la continuidad de la pandemia y de los problemas en las cadenas globales de suministros, la política monetaria crecientemente contractiva y un menor impulso fiscal. Así, en enero de este año, el promedio de pronósticos de crecimiento para 2022 de los tres organismos mencionados era de 4,3%, 0,3 p.p. por debajo de la proyección previa (ver Cuadro 2.1).

El conflicto armado implica menores proyecciones de crecimiento global. Su impacto inicial ha reforzado las tendencias previas de endurecimiento de las condiciones financieras globales y suba de los precios de las materias primas. Según el Banco Central Europeo, la expansión de la economía mundial caería de 4,5% a 4,1% en 2022 y de 3,9% a 3,6% en 2023 y, en la Zona del euro, de 4,3% a 3,7% en 2022 y de 2,9% a 2,8% en 2023. Por su parte, el directorio de la Fed también redujo sus pronósticos de crecimiento para este año, de 4,0% a 2,8%, pero mantuvo el del próximo año en 2,2% (ver Cuadro 2.1).

La recuperación seguiría siendo divergente entre países avanzados y en desarrollo ante las diferencias en el acceso a las vacunas y en el espacio de política y el impacto del ciclo monetario en ambos grupos de países. Según el Banco Mundial, y considerando los pronósticos previos al conflicto, la actividad económica en las economías avanzadas superaría la trayectoria pronosticada antes de la pandemia en 2023; mientras que la de las economías emergentes y en desarrollo se mantendría 4 p.p. por debajo de la tendencia previa a la pandemia, diferencia que se amplía a 5,2 p.p. si se excluye a China de este último grupo (ver Gráfico 2.10).

Las tasas de desempleo se han recuperado de los máximos registrados en el segundo y tercer trimestre de 2020. En varios casos, han vuelto a sus niveles de prepandemia o estarían cerca de alcanzarlos, mientras las tasas de participación laboral vuelven lentamente a los niveles anteriores a la aparición del COVID-19 (ver Gráfico 2.11).

Gráfico 2.11 Tasas de desempleo y de participación de la fuerza laboral en países seleccionados

2.4. Los bancos centrales aceleran la reducción del estímulo monetario frente a una inflación creciente, enfrentando nuevos dilemas por el conflicto

Ante la mayor inflación mundial, se concretó un riesgo señalado en el IPOM anterior: los bancos centrales de países desarrollados empezaron a retirar el estímulo monetario durante los últimos meses. Sus pares de países emergentes continuaron tomando medidas contractivas y, en algunos casos, aceleraron su ritmo. El conflicto en Ucrania suma un shock de oferta (energía y otras materias primas) a un escenario que acusaba impactos previos en ese sentido. Esto acentúa el dilema de los bancos centrales: dejar pasar estos cambios de precios relativos (que serían temporarios), o subir las tasas de interés más agresivamente.

El 16 de marzo, la Fed anunció el primer incremento de su tasa interés de referencia desde 2018 (TFF, +0,25 p.p.). Además, finalizó el programa de compra de activos y en la próxima reunión de mayo anunciará cómo planea reducir sus tenencias de bonos. En muy pocos meses, la Fed aceleró marcadamente la trayectoria prevista de subas de la TFF: en su reunión de marzo de este año reveló una previsión de siete incrementos de la TFF en 2022 (el primero ya ocurrió); mientras que en diciembre de 2021 preveía tres subas de la TFF; en la reunión previa sólo dos incrementos; en la de junio 2021, ninguno; y en la de marzo de 2021 no preveía aumentos hasta 2024 (ver Gráfico 2.12).

El Banco Central Europeo (BCE) finalizará su programa de compra de activos de emergencia por pandemia (PEPP) en marzo de 2022. Además, el BCE decidió acelerar el retiro del programa de compra de activos (APP); no obstante, dio señales mixtas respecto de cuando realizará el primer incremento de su tasa de interés de referencia. El Banco de Japón también anunció el fin de las compras adicionales de commercial paper y bonos corporativos en marzo de 2022. El Banco de Inglaterra hizo anuncios similares, mientras subió su tasa de interés por tercera vez consecutiva en marzo (hasta 0,75%).

Estas decisiones obedecen a que la inflación de los países desarrollados alcanzó niveles récord de las últimas décadas, más que duplicando las metas de sus bancos centrales (ver Gráfico 2.13). En febrero, la inflación minorista fue de 7,9% i.a. en Estados Unidos (máximo desde 1982), 5,9% i.a. en la Zona del euro (máximo desde 1991), 5,7% i.a. en Canadá (máximo desde 1991), mientras que en enero llegó a 4,9% i.a. en el Reino Unido (máximo desde 1992).

En tanto, los bancos centrales de países emergentes continuaron tomando medidas contractivas frente a presiones inflacionarias que se manifestaron antes que en los países avanzados y en mayor cuantía. La tasa de interés promedio del grupo de países relevados tocó un mínimo de 2,98% en agosto de 2020 y se ubica ahora en 6,1% (ver Gráfico 2.14). En Latinoamérica se dieron aumentos récord de tasas de interés en dos décadas: 1,5 p.p. en Brasil (en tres ocasiones) y 1,5 p.p. en Chile. Otras economías emergentes que subieron su tasa fueron Sudáfrica y Rusia (en este último caso debido también al impacto reciente de las sanciones económicas en su mercado cambiario). Por su parte, los bancos centrales de Asia, donde la inflación ha aumentado mucho menos, las mantuvieron sin cambios. La excepción fue Turquía que redujo su tasa, para luego sufrir una fuerte depreciación y el consecuente traslado a inflación (casi 11,1% mensual en enero). El alza reciente de la energía y de las materias primas agrícolas reforzaría la tendencia de la inflación durante marzo, tanto en países avanzados como en emergentes.

Recuadro. La política monetaria contractiva en Brasil

El Banco Central de Brasil (BCB) ha elevado su tasa de interés de referencia (Selic) nueve veces consecutivas desde marzo de 2021, desde los mínimos históricos de 2% de ese mes (ver Gráfico 2.15).

Gráfico 2.15 | Brasil. Tasa de Interés, inflación (izquierda) y expectativas de crecimiento (derecha)

La inflación aumentó hasta 10,5% i.a. en febrero, más de 5 p.p. por encima del límite superior de la meta, con expectativas crecientes y con el BCB proyectándola por encima de la meta este año. Parte del incremento inflacionario estuvo impulsado por la depreciación del real, lo que fue reforzado por los mayores precios de materias primas.

Los incrementos de la Selic han impactado negativamente en las expectativas de crecimiento para 2022 y 2023 (ver Gráfico 2.15). Además, pesarán sobre resultado fiscal pues casi la mitad de la deuda pública brasileña está indexada a esta tasa. Cada aumento de 1 p.p. del objetivo sobre la tasa Selic implica un aumento de aproximadamente 0,5 p.p. de déficit fiscal. El BCB señaló, luego de su última decisión, que el ritmo de subas de Selic sería más lento durante este año.

Por su parte, el impulso fiscal tendió a ser retirado durante 2021 a medida que los gobiernos redujeron el gasto destinado a paliar los efectos de la pandemia, como muestran las medidas de resultado fiscal estructural. Esta contracción fue más marcada en los países emergentes que en los avanzados, ante la menor capacidad de los primeros para financiar grandes déficits. Este año continuaría el retiro del impulso fiscal, con una reducción mayor en las economías avanzadas (ver el Gráfico 2.16).

2.5. En resumen

La recuperación global continúa de manera divergente (por el desigual espacio de políticas y las brechas en campañas de vacunación) y se ha ralentizado (por la expansión de Ómicron y el retiro de los estímulos monetarios y fiscales). La inflación creciente en economías avanzadas genera el riesgo de una contracción monetaria más pronunciada, que “derramaría” sobre los países en desarrollo bajo mayores tasas de interés internacionales, apreciación del dólar, salidas de capitales y, eventualmente, menor crecimiento. Una posible “corrección” de las altas valuaciones de activos globales potenciaría ese riesgo. El conflicto armado en Ucrania abrió una nueva fuente de incertidumbre para la economía global. Afectó a los mercados financieros e intensificó dos tendencias previas: mayores precios de las materias primas y de los costos de transporte, implicando mayores presiones inflacionarias globales y menor nivel de actividad. Hacia delante, la dinámica del conflicto determinará la magnitud de ese impacto.

Volver arriba

3. Actividad Económica y Empleo

La actividad económica continuó mejorando en el cuarto trimestre de 2021 y se mantuvo operando en niveles superiores a los prepandemia, cerrando el año con un dinamismo superior al esperado inicialmente. Los datos disponibles del EMAE de diciembre evidenciaron una progresiva reducción de la heterogeneidad sectorial —con una recuperación que al principio había sido liderada por la industria, el comercio y la construcción—. Los sectores de mayor riesgo sanitario comenzaron a operar en niveles más cercanos a los de prepandemia tras la progresiva normalización de la movilidad social.

La recuperación de la actividad tuvo lugar en un contexto de una amplia cobertura de la población con esquemas completos de vacunación y el avance progresivo en la aplicación de dosis de refuerzo que, en un contexto de circulación de una nueva cepa del virus de menor letalidad, permitió acotar el impacto de la tercera ola de casos de COVID-19 a comienzos de año, con menores internaciones críticas y fallecimientos comparado con los anteriores rebrotes de la enfermedad.

En ese contexto, el Gobierno Nacional continuó implementando políticas orientadas al crecimiento económico sostenible e inclusivo, al tiempo que avanzó en la promoción de sectores estratégicos, el fomento del desarrollo de proveedores locales, de las economías regionales y de la recuperación del empleo. Asimismo, extendió temporalmente medidas de apoyo focalizadas sobre los sectores gravemente afectados por la pandemia. Por su parte, el BCRA continuó contribuyendo al proceso de recuperación a través de líneas de crédito vinculadas al desarrollo productivo, la continuidad de medidas de fomento al consumo privado y beneficios para inversiones destinadas a ampliar la capacidad exportadora.

Tras recuperarse 10,3% durante 2021 y con un muy buen desempeño en el último trimestre, el PIB cuenta con un arrastre estadístico de 4,1 puntos porcentuales de crecimiento para este año. Con un mayor grado de inmunidad de la población, el rápido avance de la aplicación de dosis de refuerzo de las vacunas contra el COVID-19, el BCRA espera que los servicios que aun vienen rezagados logren recomponer los niveles de actividad prepandemia, en un entorno de gran adaptación de hogares y firmas a los cuidados preventivos y un mayor flujo de turismo internacional. En el mismo sentido, contribuirán las políticas de estímulo implementadas por el Gobierno Nacional y el BCRA. No obstante, la evolución de la actividad en el corto plazo está condicionada por los riesgos asociados a un escenario internacional menos favorable, con el deterioro del contexto financiero y las tensiones en el mercado energético, a las condiciones climáticas y a la circulación de nuevas variantes del virus a nivel global.

3.1. Con un dinamismo mayor al previsto inicialmente la actividad económica registró una suba promedio del 10,3% en 2021

En un marco de elevada movilidad social con la paulatina recomposición de la actividad sectorial, el Estimador Mensual de Actividad Económica (EMAE) ajustado por estacionalidad (s.e.) registró una suba de 1,7% trimestral s.e. en el cuarto trimestre y una variación interanual (i.a.) de 10,3% en el promedio de 2021.

Los datos disponibles para enero y febrero de 2022 muestran desempeños heterogéneos. En enero de 2022 la producción industrial registró una caída mensual de 5,5% s.e., mientras que las cantidades vendidas de insumos para la construcción (medidas a partir del Indicador Sintético de la actividad de la Construcción —ISAC—) se redujeron 3,9% s.e. en un contexto de abundante lluvia. El consumo eléctrico normalizado y desestacionalizado de los grandes usuarios de CAMMESA cayó en enero y se recuperó parcialmente en febrero, del mismo modo que el indicador de la OCDE basado en las búsquedas a través de Google y que el ILA-BCRA4, tras dos meses consecutivos con caídas (ver Gráfico 3.1). Todo ello evidencia que el impacto del rebrote de contagios de COVID-19 sobre la actividad económica fue transitorio, con una gran cantidad de empresas que presentaron dificultades para operar normalmente por el elevado ausentismo de su personal y algunos cortes de suministro eléctrico ante las temperaturas récord registradas a mediados de enero. Por otra parte, durante el mes de enero se evidenciaron algunas tensiones financieras que se moderaron tras anunciarse el principio de acuerdo con el staff del FMI a fines de mes.

El aumento exponencial de los contagios por COVID-19 a fines de 2021 y comienzos de este año —cuando la cantidad de casos más que duplicó el pico de mayo pasado con fuerte prevalencia de la cepa denominada Ómicron— reavivó la incertidumbre respecto del impacto económico que podría causar esta tercera ola de la pandemia. Las estadísticas del Ministerio de Salud demuestran que la vacunación ha resultado muy efectiva para mitigar la gravedad de la enfermedad ante el desarrollo de nuevas variantes del coronavirus y, en línea con la experiencia internacional, el número de contagios evidenció un rápido descenso (ver Capítulo 2. Contexto Internacional). La amplia cobertura de vacunación con esquemas completos de la población total y la de mayor riesgo con una dosis de refuerzo5, redundó en una menor tasa de hospitalización y de muertes en comparación a los picos de contagios anteriores (de abril de 2020 e inicios de 2021; ver Gráfico 3.2). De acuerdo con lo informado por las autoridades sanitarias locales, las personas desprotegidas (no vacunados), los que contaban con una sola dosis y personas de mayor riesgo por presentar comorbilidades, han representado una importante proporción de las internaciones más recientes por COVID-19.

Gráfico 3.2 | Población vacunada con segunda (izquierda) y tercera dosis (refuerzo/adicional; derecha)

3.1.1. El consumo privado se habría recuperado significativamente hacia fines de 2021

En el tercer trimestre de 2021, el PIB se incrementó 4,1% trimestral s.e. (11,9% i.a.) y se ubicó 1,6% s.e. por encima de su nivel del último trimestre de 2019. La demanda interna —el gasto interno total en concepto de consumo e inversión— superó en 3,1% s.e. su nivel prepandemia y se recuperó 2,1% trimestral s.e. básicamente por el desempeño del consumo: el consumo privado se recuperó 2,8% trimestral s.e. (12,1% i.a.) y el consumo público aumentó 3,4% s.e. (11,5% i.a.). La inversión6 fue el único componente de la demanda agregada que se retrajo en relación con el trimestre anterior (-1,2% s.e.; 21,2% i.a.). La demanda externa de bienes y servicios aumentó 7,3% trimestral s.e. (18,8% i.a.) y las importaciones, 1,7% trimestral s.e. (26,2% i.a.)7. Los datos del EMAE del cuarto trimestre anticipan una nueva suba del PIB, con aumentos tanto en el consumo como en la inversión.

Para el cuarto trimestre, el Indicador del Consumo privado del BCRA8 anticipa una nueva de recuperación (ver Gráfico 3.3). La suba del consumo privado se explica por la evolución de la masa de ingresos de las familias. Ello contempla mejoras en los niveles de empleo, tanto formales como informales, en un contexto de normalización progresiva de actividades de servicios, principalmente de los asociados al turismo y al esparcimiento.

Cabe destacar que uno de los rasgos característicos de la crisis por COVID-19 en Argentina fue la recuperación asimétrica de la actividad con relación a los puestos de trabajo de calidad (formales y de tiempo completo), observándose una mayor precarización laboral en relación con la prepandemia (ver punto 3.1.3 sobre el Mercado laboral). Esta recuperación lenta del empleo asalariado privado registrado afectó fundamentalmente al conjunto de la población de los estratos de menores ingresos —con empleos menos calificados—, cuya propensión a consumir es relativamente más alta que la media. Los sectores que son mano de obra intensivos, como los servicios, fueron severamente afectados en 2020 y no pudieron recuperarse totalmente en 2021, existiendo todavía una elevada incertidumbre en cuanto al fin de la pandemia que ralentiza las decisiones de contratación de personal.

Por su parte, el indicador IBIF-BCRA9 se recuperó significativamente y presentó una mejora trimestral de 7,7% s.e. en el cuarto trimestre de 2021. Dicha suba respondió a un incremento de la inversión en equipamiento durable tanto de origen importado como nacional y, en menor medida, de la construcción.

Con respecto al sector externo y en línea con la información referida al Intercambio Comercial de Bienes del INDEC, en el cuarto trimestre el aporte de las Exportaciones netas de bienes y servicios a la variación trimestral del Producto habría sido negativa. Las cantidades exportadas de bienes registraron una caída trimestral (-9% s.e.), mientras que los volúmenes importados de bienes se incrementaron 9,7% en términos desestacionalizados (ver Capítulo 4. Sector Externo).

3.1.2. Entre los sectores productivos, los servicios fueron los de mayor aporte a la recuperación en 2021

En línea con lo anticipado en el IPOM anterior, durante el tercer trimestre de 2021 los servicios fueron los de mayor contribución a la variación trimestral del Producto de 4,1% s.e. con la que se logró recomponer el nivel de actividad económica observado antes de la irrupción de la pandemia en el país (ver Gráfico 3.4). Entre los servicios se destacan aquellos cuya actividad está estrechamente ligada al aumento de la movilidad social, como el Comercio y Otros servicios sociales y comunitarios, rubro en el que se contabilizan actividades sociales, culturales, deportivas, personales y recreativas. En el cuarto trimestre, los datos del EMAE indican que los servicios volvieron a contribuir en el crecimiento de la actividad, destacándose la recuperación del Transporte.

El control de la situación sanitaria permitió implementar nuevas flexibilizaciones y medidas de fomento al turismo en el último trimestre de 2021, con las habilitaciones de viajes grupales con fines turísticos, apertura de fronteras y del turismo extranjero sin cupo y eliminación de aforos para actividades recreativas y eventos sociales, entre otras. Estas medidas se reflejaron en los primeros indicadores disponibles de la actividad turística10 anticipándose un fuerte dinamismo durante el resto de la temporada estival.

Se espera que dicho desempeño se vea reflejado en el EMAE de los próximos meses, fundamentalmente en la actividad del grupo de servicios con “Mas riesgo de contagio” —compuesto por Hoteles y restaurantes, Transporte y comunicaciones y Otros servicios comunitarios— que continuaba rezagado en relación con el resto de los sectores que componen el EMAE. En diciembre, el valor agregado por este conjunto de servicios —que concentran el 13% del Producto— se ubicó aún un 9% s.e. por debajo de su nivel prepandemia. Una vez que estos sectores más afectados logren recomponerse totalmente de la crisis de COVID-19 habrán contribuido con más de 1 punto porcentual a la variación del Producto (ver Gráfico 3.5).

En el promedio de 2021, el EMAE se recuperó 10,3% con relación a un año atrás, con un desempeño muy heterogéneo en cuanto al dinamismo de los sectores productivos. Los servicios fueron los de mayor aporte a la recuperación anual del Producto a precios básicos (5,6 puntos porcentuales), destacándose el Comercio que aumentó en promedio 13% y contribuyó con 2 p.p, y los Servicios más afectados por la pandemia —liderados por Otros servicios comunitarios— que aportaron 1,6 p.p., al recuperarse en conjunto un 12,9%. Entre los sectores productores de bienes, la Construcción y la Industria fueron los más dinámicos, al aumentar 27,5% i.a. y 15,7% i.a. en dicho periodo, respectivamente, y contribuir en forma conjunta con 4,2 p.p. a la recuperación económica de 2021 (ver Gráfico 3.6)11.

3.1.3. El mercado de trabajo, en consonancia con la actividad económica, recuperó dinamismo sobre el final de 2021

Con datos a diciembre de 2021, según el Ministerio de Trabajo, Empleo y Seguridad Social (MTEySS), el empleo registrado alcanzó niveles máximos históricos de ocupación en términos desestacionalizados superando el máximo anterior de enero de 2018 (ver Gráfico 3.7). El ritmo de expansión durante el cuarto trimestre mantuvo la dinámica evidenciada desde principios de 2021, creciendo al 0,3% mensual en promedio.

Desde junio de 2020 la recuperación del empleo total registrado estuvo traccionada por una dinámica positiva del empleo independiente y de las y los asalariados registrados tanto del sector privado como del público. En los meses de septiembre a diciembre de 2021, se observó un aumento del trabajo independiente registrado (1,6% s.e.), del empleo público (1,3% s.e.) y del empleo asalariado privado (1,3% s.e.). Cabe destacar que esta última categoría de empleo tuvo una pronunciada aceleración (+0,3% en el período vs. +0,1% en el período anterior), que le permitió superar niveles previos a la pandemia (ver Gráfico 3.8).

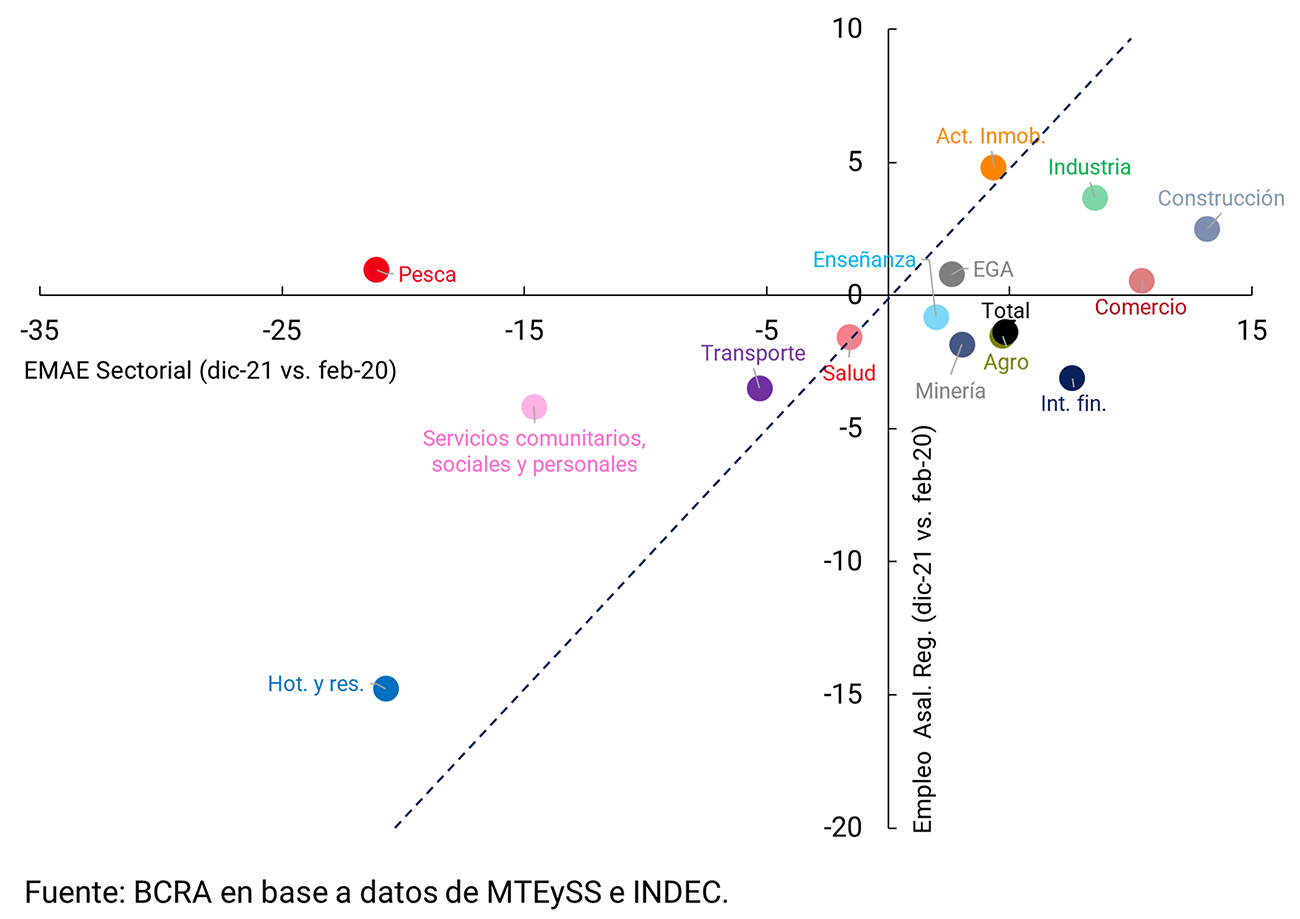

El comportamiento del empleo asalariado privado entre septiembre y diciembre de 2021 permite distinguir a nivel sectorial un fuerte dinamismo en ramas tales como Hoteles y restaurantes (6,7% s.e.), Construcción (3,8% s.e.) y Minería (1,8% s.e.). No obstante, teniéndose en cuenta los niveles prepandemia, al sector Hoteles y restaurantes, así como también a Servicios comunitarios, sociales y personales y Transporte, les queda potencial de recuperación tanto en términos de actividad como de contratación (ver Gráfico 3.9). Por otro lado, se observa que en los sectores que experimentaron la mayor recuperación de la actividad, Comercio y Construcción, el crecimiento del empleo asalariado registrado se ha dado en menor proporción alejándose de la línea de 45°.

La Encuesta de Indicadores Laborales (EIL) a enero de 2022 ratificó la tendencia positiva en las expectativas netas de contratación iniciada en febrero de 2021 encadenando 12 meses consecutivos de valores positivos. Por otro lado, las suspensiones continuaron reduciéndose, llegando a niveles dentro del promedio histórico y la tasa de despidos se mantiene en un rango acotado.

De acuerdo con los datos de la Encuesta Permanente de Hogares (EPH), en el tercer trimestre de 2021 el empleo retomó su crecimiento, registrando un aumento interanual de 5,5 p.p. en consonancia con la mejora de la actividad económica. La PEA12 también mostró un alza respecto al trimestre anterior y se ubicó en 46,7% (+4,4 p.p. i.a.). Este efecto estuvo probablemente asociado a la normalización de las actividades económicas ante la merma de restricciones relacionadas con la segunda ola de la pandemia. De esta manera, fue la creación del empleo la que traccionó este aumento de la PEA generando una baja en la tasa de desempleo que se ubicó en 8,2% (-3,5 p.p. i.a.; ver Gráfico 3.10).

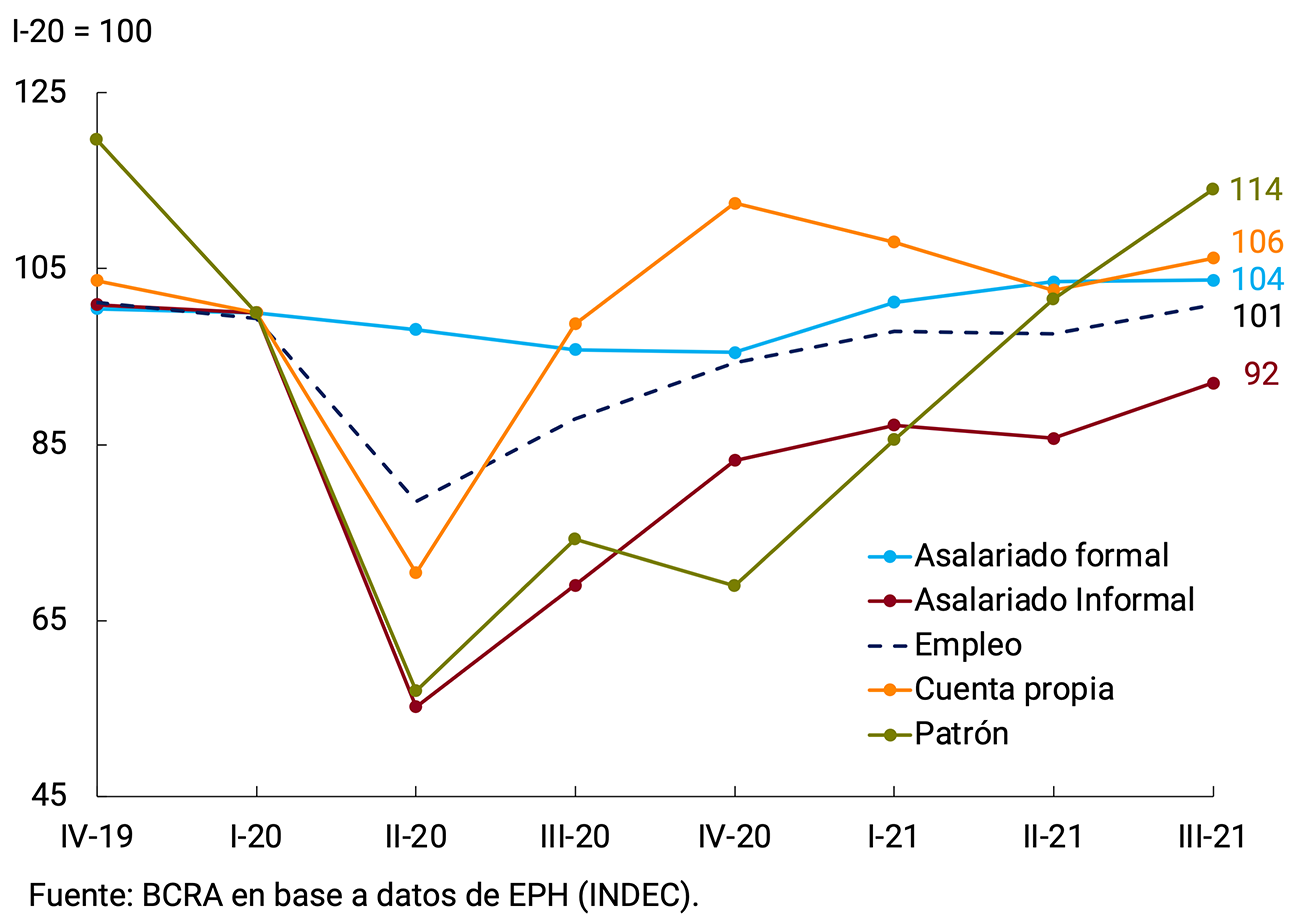

En lo que respecta a la evolución de las distintas categorías ocupacionales, se observa que durante el tercer trimestre de 2021 el cuentapropismo presentó una leve alza respecto del trimestre anterior y las y los patrones mantuvieron un crecimiento sostenido desde el IV-20. Por otro lado, las y los asalariados informales se recuperaron, aunque continúan debajo de los niveles prepandemia. Por último, el crecimiento de las y los asalariados con descuento jubilatorio perdió dinamismo, pero, a diferencia de lo que reflejan los datos de registro, según la encuesta se encuentran por encima del nivel prepandemia.

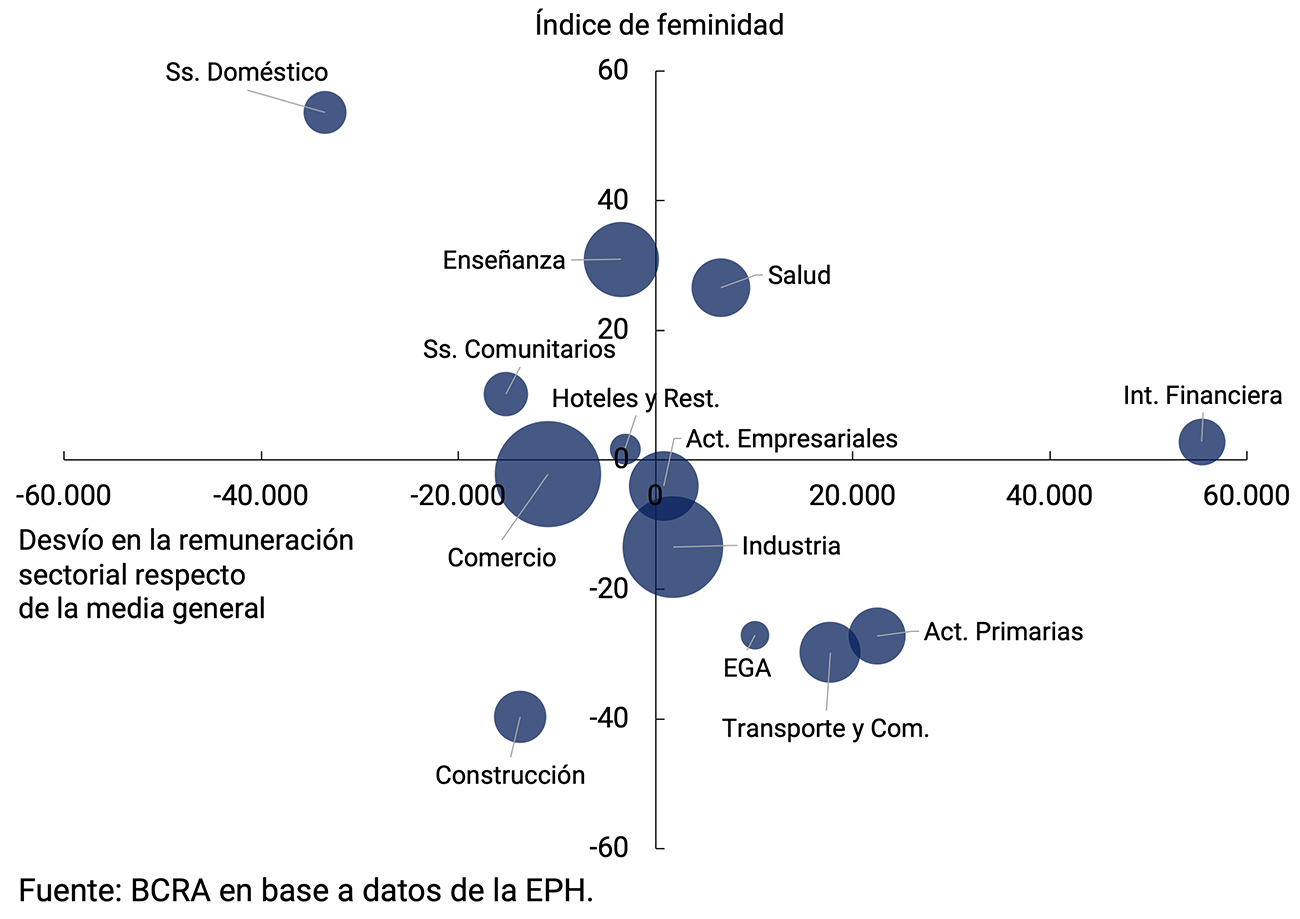

Realizando un corte por rango etario y género cabe destacar la dinámica del empleo dentro de las mujeres menores de 30 años (ver Gráfico 3.11 y Apartado 2 / Asincronías en el Mercado Laboral) y de las mujeres mayores de 65 años. Ambos grupos, que por distintos motivos tuvieron una moderada recuperación luego del impacto inicial de la pandemia, mostraron un fuerte aumento en el tercer trimestre de 2021.

3.2. Perspectivas

En un contexto de avance en la aplicación de refuerzos de las vacunas13 junto con la inmunización progresiva de los rangos etarios más bajos y en un entorno de fuerte adaptación de la economía a operar en pandemia, el BCRA espera que en los próximos meses la actividad continúe afianzando el proceso de crecimiento y recuperación económica. La amplia cobertura de vacunación alcanzada a principios de 2022 con esquemas completos de la población total y de la población de mayor riesgo con una dosis de refuerzo permitió transitar, a inicios del año en curso, una significativa tercera ola de COVID-19 asociada a la variante Ómicron —más transmisible, aunque menos letal— con efectos acotados y transitorios sobre el nivel de actividad.

El BCRA espera una recuperación adicional de los sectores que aún no han logrado operar en niveles prepandemia, mediante la extensión de las políticas focalizadas de estímulo implementadas por el Gobierno Nacional14 y el BCRA, y la continuidad del proceso de crecimiento del resto de los sectores en el marco de políticas orientadas a la recuperación del mercado interno y la transformación productiva necesaria para un crecimiento sostenible e inclusivo.

Este escenario base no está exento de riesgos. Entre las principales amenazas para la consolidación de la recuperación de la actividad se destacan el deterioro reciente del contexto financiero internacional ante la fuerte escalada del conflicto bélico entre Rusia y Ucrania (ver Capítulo 2. Contexto Internacional), las tensiones en el mercado energético internacional y la falta de humedad en los suelos en gran parte de las zonas productivas de nuestro país y su potencial impacto en los rendimientos de la cosecha gruesa. Además, todavía persiste la incertidumbre asociada a la circulación de nuevas variantes del Coronavirus que pudieran surgir y comprometan la eficacia de las vacunas truncando los avances sanitarios logrados hasta el momento.

Las perspectivas de crecimiento mundial contemplan una desaceleración en los próximos meses, asociadas a la reducción de estímulos monetarios por parte de las economías avanzadas ante elevados y más persistentes niveles de inflación, a lo que se suma la continuidad y profundización de cuellos de botella en algunas cadenas de suministro ante los conflictos geopolíticos. Este escenario plantea una ralentización del crecimiento global incluyendo a nuestros principales socios comerciales y mayores costos de financiamiento externo para los países emergentes, con precios internacionales de las materias primas en niveles históricamente elevados.

La actividad económica de Argentina cerró el 2021 con una recuperación promedio del 10,3% anual. Los datos desestacionalizados del EMAE de diciembre dejaron un arrastre estadístico de 4,1 p.p. para el promedio de este año. Las perspectivas del mercado se encuentran por debajo de este nivel: según las estimaciones del Relevamiento de Expectativas de Mercado (REM) de fines del mes de febrero de 2022 los analistas especializados esperan un crecimiento de 3,0% para la actividad económica durante el presente año. La previsión de crecimiento económico contemplada en el acuerdo con el FMI contempla un crecimiento de la actividad económica entre 3,5 y 4,5% para 2022.

En el mediano plazo, el cumplimiento de las metas pautadas en el acuerdo con el FMI, consistente con el proceso de crecimiento económico en curso, junto con una baja gradual pero permanente de la inflación y un incremento de las exportaciones y de las reservas internacionales, afianzará la estabilidad macroeconómica y mejorará la percepción de riesgo de la deuda pública y las expectativas económicas de los agentes domésticos y externos. Ello contribuirá a la recuperación gradual del acceso a financiamiento externo tanto para el sector público como el privado.

Volver arriba

4. Sector Externo

En el cuarto trimestre de 2021 se redujo el superávit comercial de bienes, tanto por un aumento de los volúmenes importados (principalmente de combustibles, bienes de capital y sus piezas) como por una caída difundida de las cantidades exportadas. En este contexto se espera que la cuenta corriente ajustada por estacionalidad haya evidenciado un leve déficit transitorio. En 2021 el superávit comercial anual se ubicó en torno a 1,2% del PIB.

En el mercado de cambios, la evolución de las exportaciones e importaciones de bienes sumada a la dinámica de la deuda comercial por exportaciones e importaciones de bienes, derivaron en un resultado neto en el mercado de cambios por bienes de US$2.318 millones en el último trimestre de 2021, manteniéndose prácticamente estable respecto al trimestre previo. Adicionalmente, se registraron egresos netos a través del mercado cambiario en concepto de servicios, intereses y otras transacciones financieras por US$4.028 millones, mientras que las entidades realizaron ventas por US$426 millones. Por su parte, el BCRA efectuó ventas a través del Sistema de Monedas Locales (SML) por US$227 millones y directamente en el mercado de cambios por US$1.057 millones.

Estas ventas netas por parte del BCRA, junto con los egresos netos de deuda financiera del gobierno general y el BCRA por unos US$900 millones, llevaron el nivel de reservas internacionales a US$39.663 millones al cierre del año, levemente por encima de su valor a fines de 2020.

En el primer mes de 2022, los clientes realizaron compras en el mercado de cambios por US$289 millones, mientras que el BCRA y las entidades vendieron US$161 y US$77 millones, respectivamente.

Para el año 2022 se espera que la economía registre un superávit comercial de bienes por cuarto año consecutivo, en un contexto de estabilidad del tipo de cambio real en el marco de una política cambiaria de flotación administrada. La producción agrícola total, la actividad económica de nuestros socios comerciales y la evolución del precio internacional de los combustibles (en particular del gas licuado de petróleo) definirán la holgura del superávit comercial, mientras que el acuerdo alcanzado con el FMI para la reprogramación de los vencimientos heredados del acuerdo Stand-by firmado en 2018 impactará positivamente en la dinámica de los flujos financieros. El BCRA gestionará prudentemente las regulaciones cambiarias con el fin de adaptarlas a las necesidades de la coyuntura, favoreciendo la estabilidad monetaria y cambiaria.

4.1. En el cuarto trimestre de 2021 la economía habría operado con un déficit transitorio de cuenta corriente

En el tercer trimestre de 2021 (último dato oficial disponible) la economía argentina registró un superávit de cuenta corriente de US$3.287 millones —equivalente a 2,4% del PIB en términos desestacionalizados y anualizados—. El fuerte aumento de los volúmenes exportados de bienes fue el principal factor detrás de este resultado.

En el cuarto trimestre de 2021 se redujo el superávit comercial de bienes, tanto por un aumento de los volúmenes importados como por una caída de las cantidades exportadas. En este contexto se espera que la cuenta corriente ajustada por estacionalidad exhiba un leve déficit transitorio (ver Gráfico 4.1).

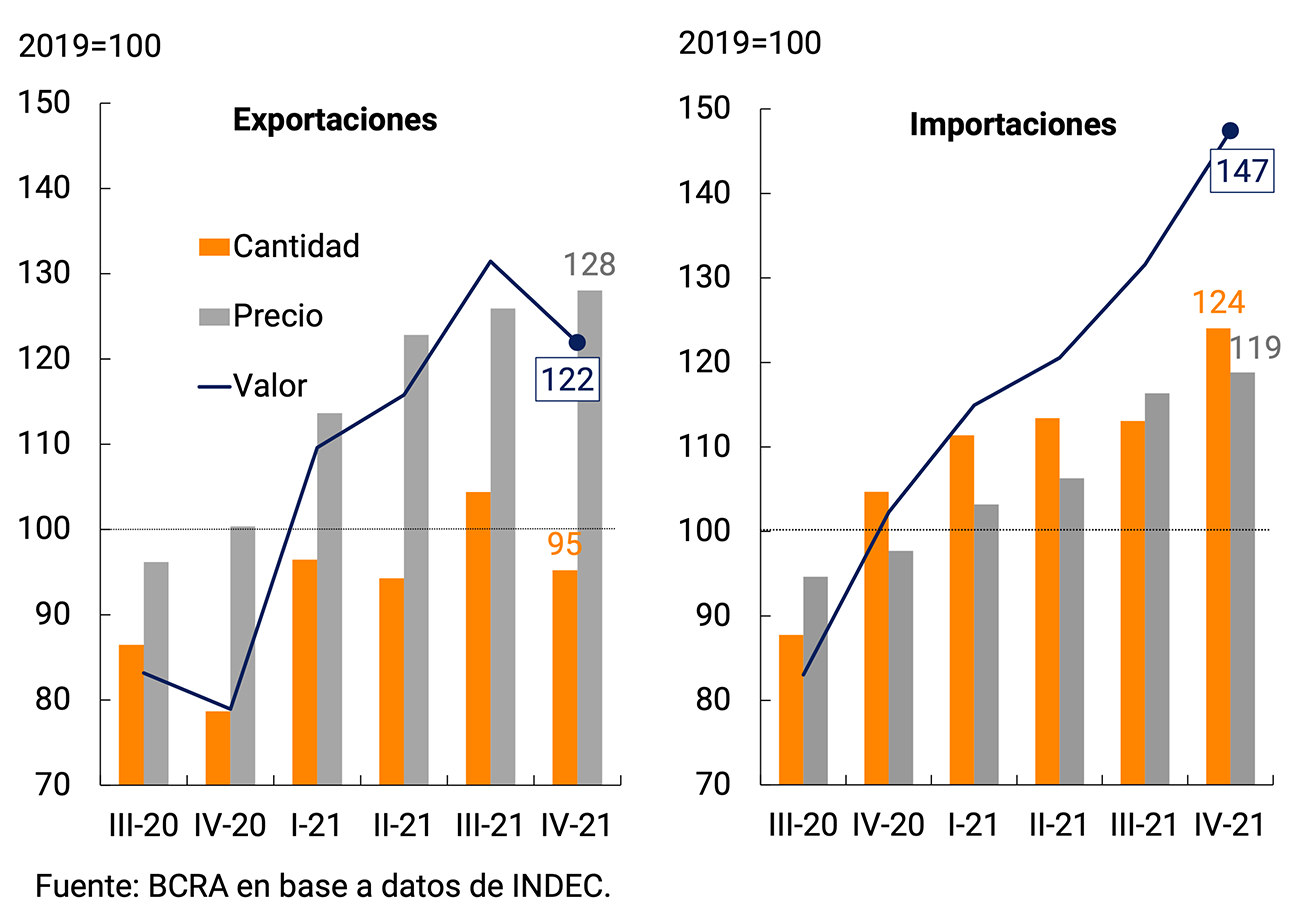

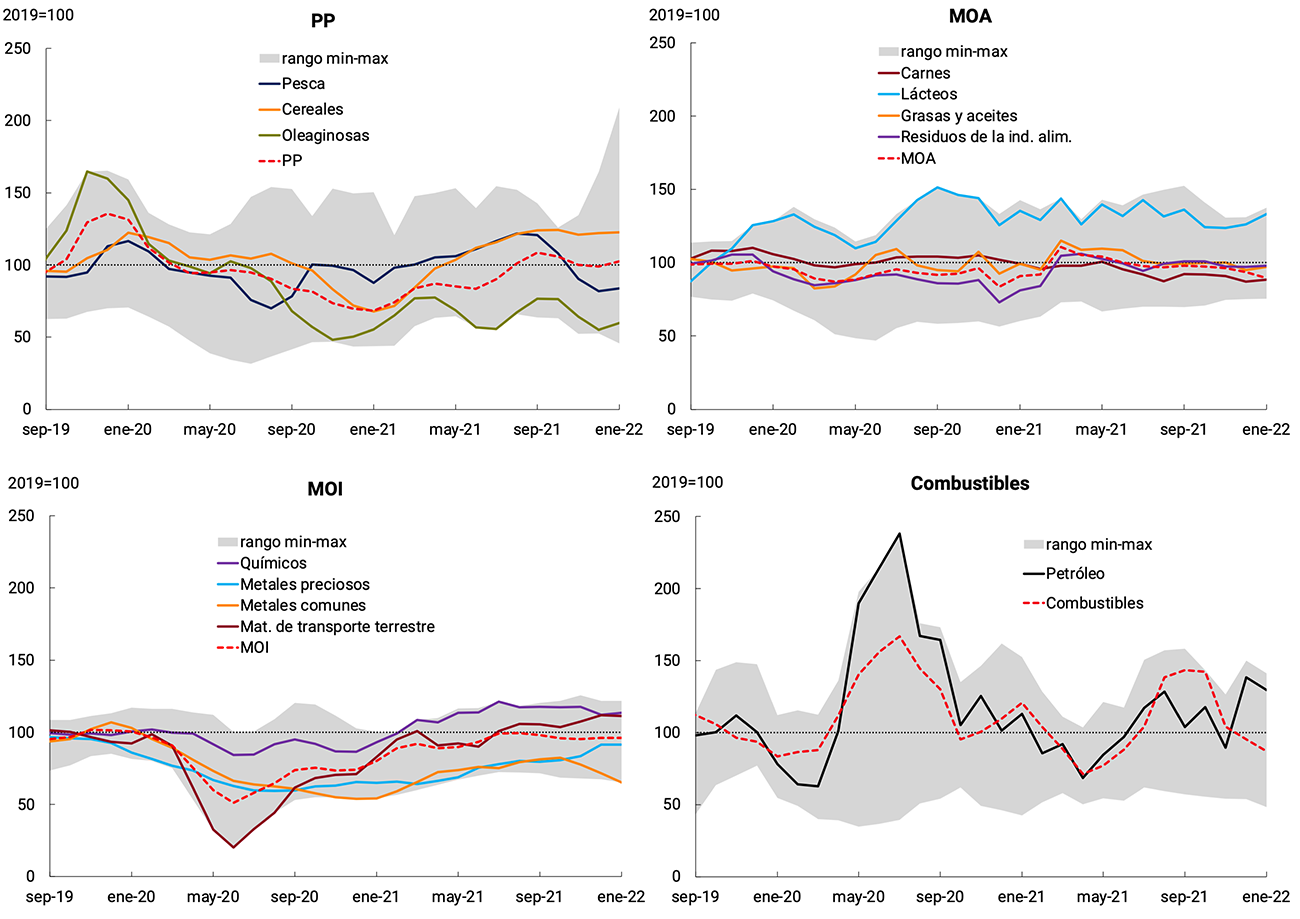

En ese lapso los valores exportados de bienes ajustados por estacionalidad alcanzaron US$19.846 millones (Free on Board —FOB—) a precios corrientes, lo que representó una caída de 7,2% respecto al elevado nivel registrado en el tercer trimestre de 2021. Esta evolución obedeció principalmente al desempeño de las cantidades exportadas, que disminuyeron 9% trimestral s.e. y retrocedieron a los niveles del primer semestre de 2021. Los precios de exportación crecieron por sexto trimestre consecutivo y mitigaron parcialmente el efecto de las cantidades.

Por su parte, entre octubre y diciembre de 2021 las importaciones de bienes ajustadas por estacionalidad totalizaron US$18.108 millones (CIF) a precios corrientes, casi un 50% por encima del promedio de 2019, ubicándose próximas a los niveles del primer trimestre de 2018. Este desempeño de los valores importados se explicó en mayor medida por la suba de los volúmenes, que crecieron 10% trim. s.e. (ver Gráfico 4.2).

Los cuatro principales rubros de exportación tuvieron caídas de los volúmenes exportados en el último trimestre de 2021. En el caso de los Productos Primarios (PP, -9% trim. s.e.), si bien la baja fue difundida, se destacaron por su incidencia los menores envíos de oleaginosas y de productos de la pesca. La caída de las Manufacturas de Origen Agropecuario (MOA, -5% trim. s,e,) estuvo concentrada en tres de sus principales categorías: carnes, grasas y aceites y residuos de la industria alimentaria21. También disminuyeron las cantidades exportadas de Manufacturas de Origen Agropecuario (MOI) aunque con comportamientos mixtos al interior del rubro. Los envíos de material de transporte terrestre continuaron con la tendencia alcista que exhiben desde el tercer trimestre de 2020 y alcanzaron niveles que no se registraban desde fines de 2018, fundamentalmente por las exportaciones de vehículos a Brasil. También contribuyó positivamente el desempeño de las ventas externas de metales preciosos22 que paulatinamente se acerca a los niveles prepandemia. Por el contrario, se registraron bajas en las otras dos categorías con mayor incidencia del rubro, productos químicos y metales comunes. Por último, los volúmenes exportados de Combustibles y Energía (CyE) retrocedieron 34% s.e. respecto al tercer trimestre de 2021, principalmente por la elevada base de comparación que habían dejado los envíos de energía eléctrica a Brasil en ese período (ver Gráfico 4.3).

Gráfico 4.3 | Cantidades exportadas. Series ajustadas por estacionalidad

Prom. móv. 3 meses

Fuente: BCRA en base a datos de INDEC.

En el caso de las cantidades importadas de bienes a nivel de categoría funcional predominaron las subas en el cuarto trimestre (12 alzas y 7 caídas). Se destacaron por su incidencia los incrementos de los volúmenes importados de combustibles elaborados (+69% trim. s.e.), de bienes de capital finales (+11% trim. s.e.), de piezas y accesorios para bienes de capital (+14% trim. s.e.) y de piezas y accesorios para equipo de transporte (+11% trim. s.e.). En conjunto, estas cuatro categorías explicaron más del 90% del aumento del nivel general.

En enero de 2022 se elevó el superávit comercial ajustado por estacionalidad respecto a diciembre debido a que los valores importados cayeron a una tasa mayor que las exportaciones (-13% mensual y -1% mensual respectivamente). Sendas bajas estuvieron asociadas a caídas difundidas de los volúmenes transados, destacándose, en el caso de las exportaciones, una pronunciada disminución de las MOA y, en el caso de las importaciones, un retroceso de los combustibles (que habían mostrado un gran dinamismo en el último trimestre de 2021).

Recuadro. El aumento del costo de transporte de carga y los precios de importación

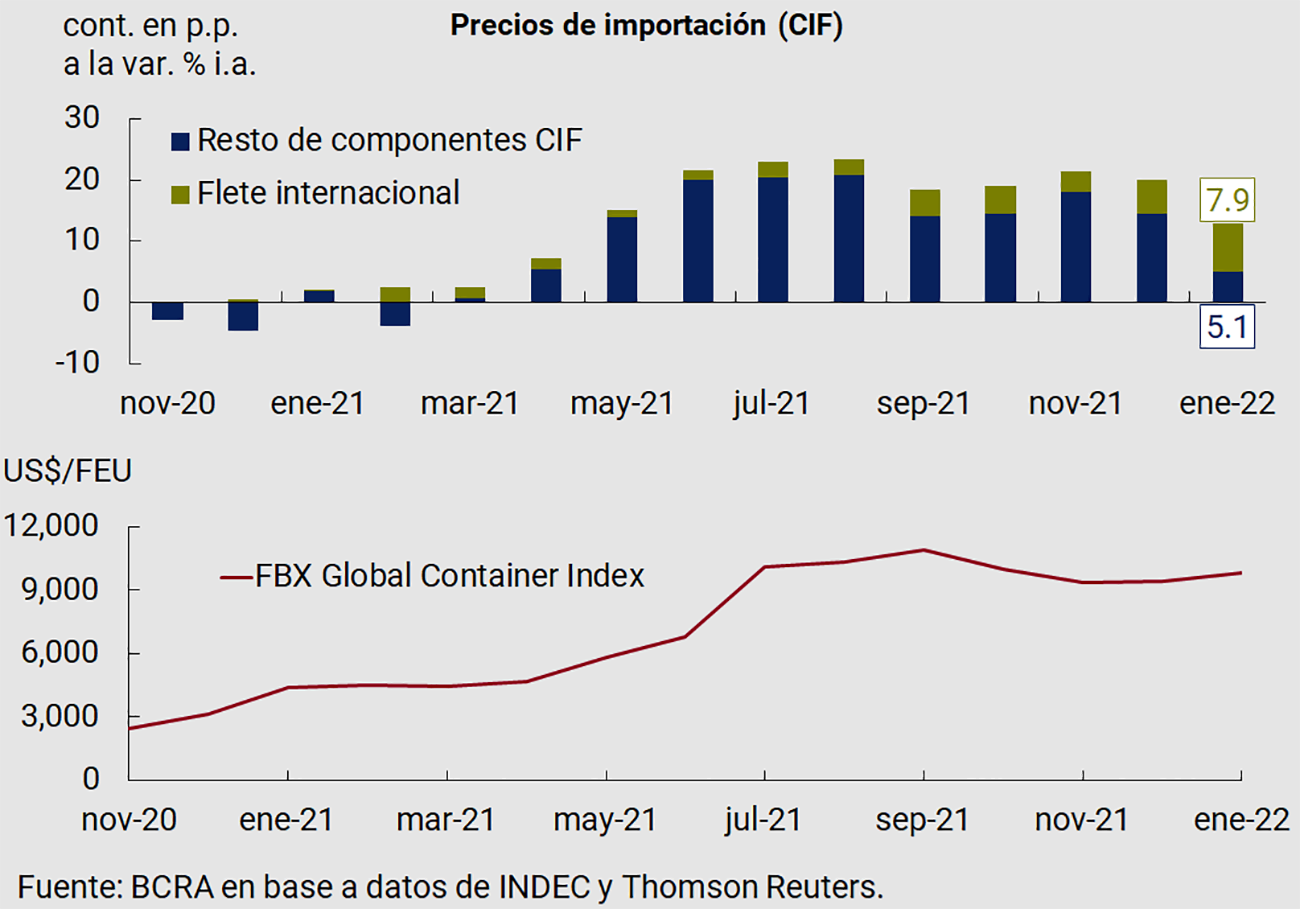

En el IPOM de noviembre de 2021 se había comentado que la suba de los precios globales de las manufacturas medidos en dólares estaba detrás del fuerte incremento que mostraron los precios de importación de Argentina desde principios de 2021. Otro de los factores que incidió en este desempeño fue el encarecimiento del transporte de carga a nivel mundial.

En el comunicado de Intercambio Comercial Argentino que elabora mensualmente INDEC los datos sobre las importaciones de bienes son reportados a valoración CIF (costo, flete y seguro, por sus siglas en inglés). Esto significa que el precio unitario reportado para cada bien importado incluye no solo el precio de “salida de fábrica” en origen, los costos de acarreo, manipulación y embarque hasta el puerto de salida, sino también el costo de flete internacional y el seguro hasta el puerto de destino final en Argentina. Por este motivo, el índice de precios de importación (que representa a la canasta móvil de bienes importados) está afectado necesariamente por la evolución del costo de flete internacional.

A partir de la segunda mitad de 2020, con la recuperación del comercio mundial, pero, sobre todo, durante 2021, la logística del comercio internacional de bienes a nivel global estuvo atravesada por la existencia de cuellos de botella que limitaron notoriamente la capacidad de carga. Esta incapacidad transitoria de la oferta de servicios logísticos de hacer frente a la demanda se reflejó en un fuerte aumento del costo de flete internacional, el cual llegó a más que quintuplicarse en términos nominales en julio de 2021 respecto a julio de 2020, medido por el índice de referencia mundial para el transporte en contenedores, el Freightos Baltic Index (FBX). Esta situación se reflejó en las estadísticas de comercio exterior de Argentina como una brecha cada vez mayor entre las importaciones valorizadas en términos CIF y valorizadas en términos (FOB23), la cual llegó al 7,8% en diciembre de 2021, cuando durante casi toda la década anterior estuvo en torno al 4,5%. De acuerdo con un estudio reciente elaborado y publicado por INDEC24 la incidencia del costo de flete en el índice de precios de importación fue aumentando a lo largo de 2021 y en lo que va de 2022. En enero de 2022, más de la mitad del aumento interanual de los precios de importación en dólares se debió exclusivamente al impacto directo del costo de transporte de carga25 (ver Gráfico 4.4).

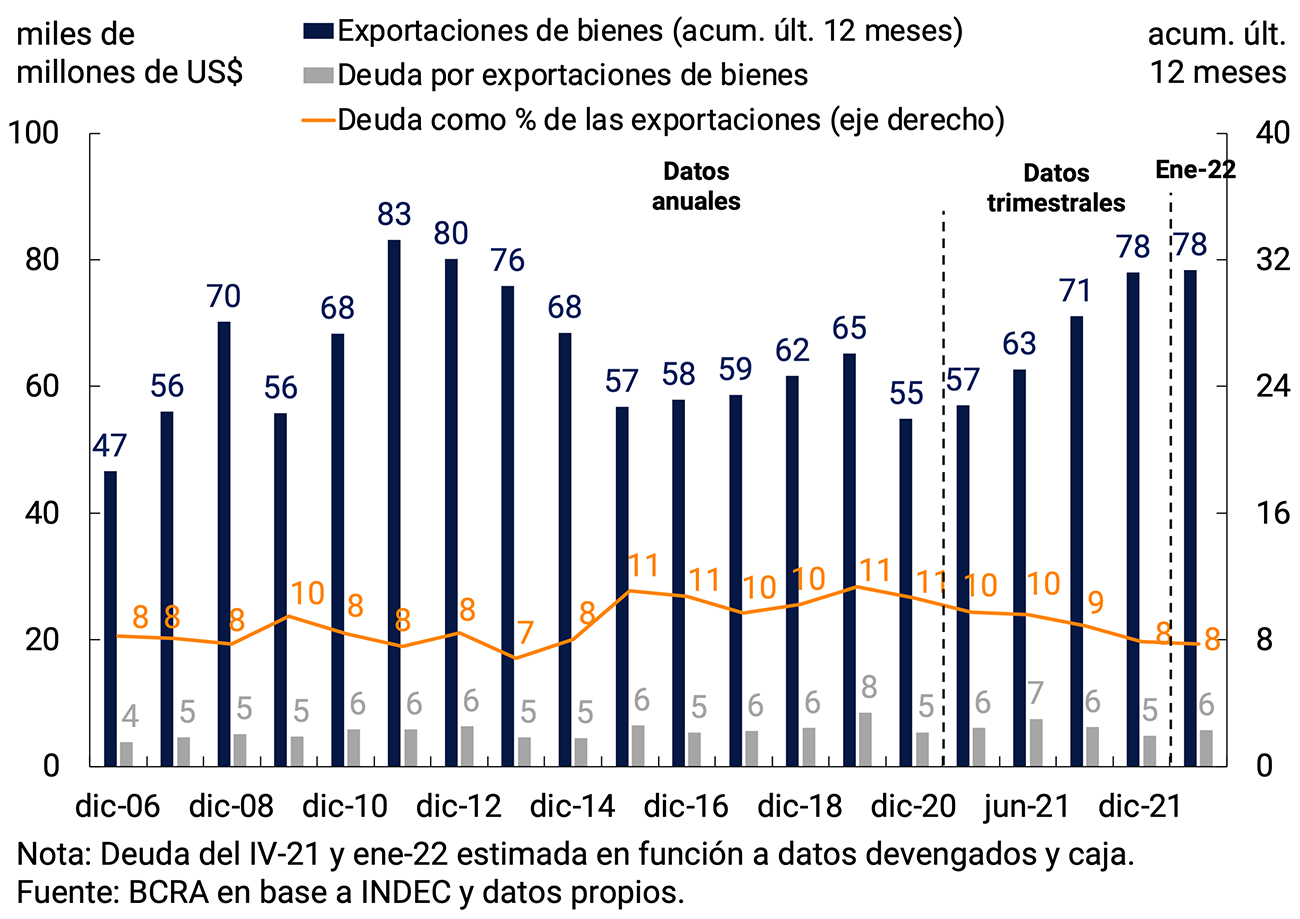

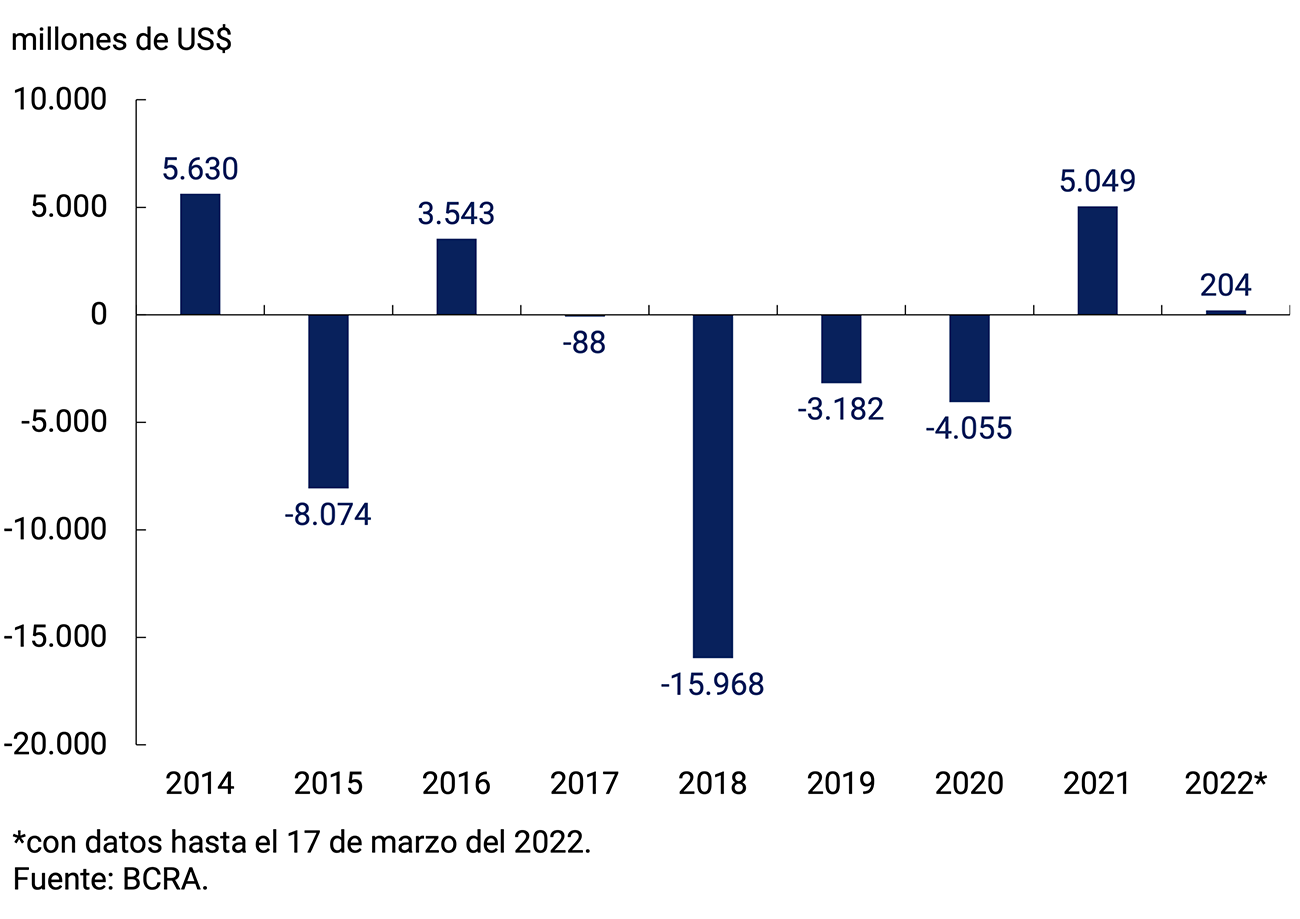

4.2. En 2021 el BCRA registró las mayores compras netas de divisas en el mercado de cambios desde 2014

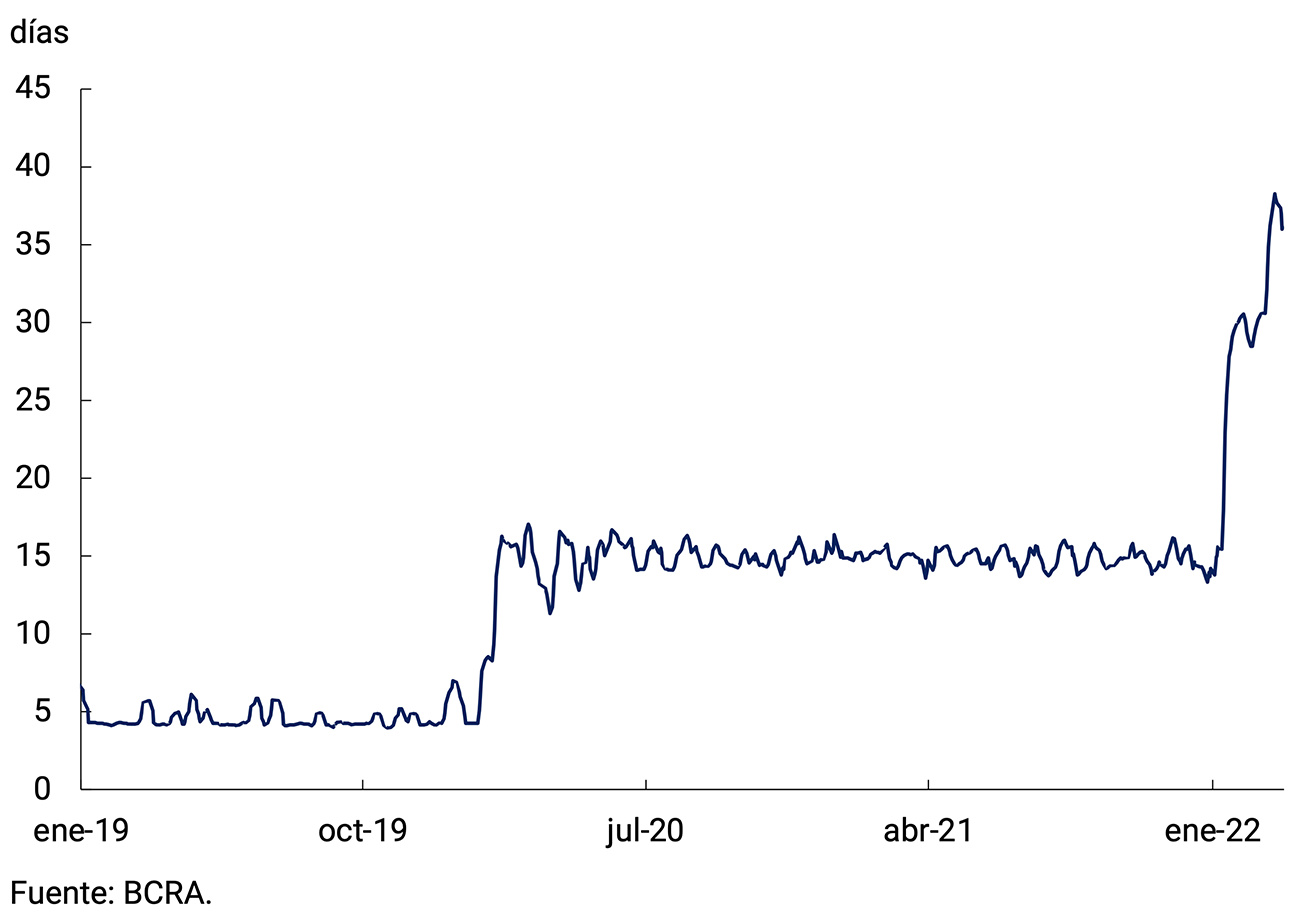

Durante el cuarto trimestre de 2021, los exportadores registraron ingresos de cobros de exportaciones de bienes por unos US$18.292 millones. Dado que las exportaciones de bienes se ubicaron en unos US$19.641 millones, se estima una reducción de deuda externa por anticipos y prefinanciaciones de unos US$1.350 millones. De esta manera, la relación de este tipo de endeudamiento respecto de los valores exportados se reduce a 8%. En enero de 2022, continuó verificándose la misma tendencia de este ratio, siendo que se estima una deuda de anticipos y prefinanciaciones por unos US$5.685 millones. Este nivel del ratio representa el más bajo verificado desde diciembre de 2013 (ver Gráfico 4.5).

Durante 2020, el BCRA dispuso una serie de normas que apuntan a promover de forma más eficiente la asignación de las divisas, con impacto tanto la evolución de la deuda privada comercial como financiera. Estas normas se mantuvieron a lo largo de 2021 y continúan vigentes para el año 202226. En este contexto, durante el cuarto trimestre de 2021, los pagos de importaciones de bienes a través del mercado de cambios alcanzaron los US$16.000 millones, valor similar al de las importaciones FOB del período, lo que implicaría que el stock de deuda con el exterior por este concepto se mantuvo durante el trimestre, tendencia que se estima continuó en enero de 2022. Además, por el aumento de los últimos meses de los despachos a plaza, la relación entre el endeudamiento externo y el nivel de las importaciones registró una nueva caída, que implicaría casi 20 p.p. respecto del cierre de 2020 (ver Gráfico 4.6).

Por último, en lo que respecta a la deuda financiera, y como parte del marco normativo vigente mencionado anteriormente, en septiembre de 2020, mediante la Comunicación “A” 7106, se establecieron los lineamientos bajo los cuales las empresas del sector privado podían iniciar un proceso de refinanciación de sus respectivos pasivos externos, que permitiera acomodar su perfil de vencimientos a las pautas requeridas para el normal funcionamiento del mercado de cambios. Esta comunicación, que alcanzaba determinados vencimientos de capital entre el 15-ene-20 y el 31-mar-21, fue prorrogada por la Comunicación “A” 7230, abarcando los vencimientos desde entonces hasta el final de 2021. Asimismo, la Comunicación “A” 7422 extendió el plazo de los vencimientos hasta 30.06.22 y la Comunicación “A”7466 lo hizo hasta 31.12.22.

En este contexto, las renegociaciones registradas durante el cuarto trimestre de 2021 y enero de 2022 impactaron en menores compras netas en el mercado de cambios por unos US$390 millones respecto de los vencimientos originales para ese mismo periodo, acumulando desde diciembre de 2020 menores pagos netos por unos US$2.160 millones.

La mencionada recuperación de las exportaciones, sumada a la evolución de la deuda comercial por exportaciones e importaciones de bienes, derivaron en un resultado neto por bienes en el mercado de cambios de US$15.282 millones en el año, inferior en unos US$3.300 millones al resultado de la balanza comercial FOB del mismo período, y exhibiendo una fuerte mejora respecto al año previo (80% i.a.).

Este resultado permitió que el BCRA acumulara en el año compras netas en el mercado de cambios por US$5.000 millones, récord desde el 2014 (ver Gráfico 4.7), mientras que las reservas internacionales aumentaron US$275 millones en el mismo periodo. Esta diferencia se explicó principalmente por las cancelaciones netas de capital e intereses de deuda en moneda extranjera del Gobierno Nacional con afectación directa a las reservas internacionales por unos US$5.500 millones -de los cuales alrededor de US$5.000 millones correspondieron a pagos de capital e intereses al Fondo Monetario Internacional-, por el incremento, los pagos por operaciones cursadas a través de los Sistemas de Monedas Locales con Brasil, Uruguay y Paraguay y ALADI por unos US$800 millones y por el incremento de los saldos mantenidos por las entidades en cuentas corrientes del BCRA por US$1.200 millones y de los precios de los activos que componen las reservas internacionales en relación a la moneda de cuenta (dólar estadounidense), que redundó en un aumento de las mismas por unos US$400 millones.

Por su parte, en el mes de enero el BCRA realizó ventas netas en el mercado de cambios por US$161 millones, adicionales a los pagos netos a través de SML y ALADI por US$73 millones. Las Reservas Internacionales disminuyeron US$2.074 millones, fundamentalmente por los pagos netos de capital e intereses de deuda en moneda extranjera del Gobierno Nacional por unos US$1.600 millones.

4.3. Perspectivas

Para el año 2022 se espera que la economía registre un superávit comercial de bienes por cuarto año consecutivo, en un contexto de estabilidad del tipo de cambio real en el marco de una política cambiaria de flotación administrada.

La holgura del saldo comercial dependerá en buena medida de cuatro factores sobre los que hay un elevado nivel de incertidumbre. En primer lugar, la producción de los granos de la cosecha gruesa (soja y maíz) sobre la cual hay previsiones de recortes respecto a lo esperado a fines de 2021, producto de bajas precipitaciones en las principales zonas productoras (ver Capítulo 3. Actividad Económica y Empleo). En segundo lugar, la evolución de la actividad económica de nuestros socios comerciales, en particular de Brasil, cuyas perspectivas de crecimiento se deterioraron desde la publicación del IPOM de Nov-21 y pueden verse afectadas por los efectos del conflicto entre Rusia y Ucrania (ver Capítulo 2. Contexto Internacional). Estos dos riesgos a la baja sobre las exportaciones se podrían ver compensados por la reciente suba de los precios internacionales de las materias primas que exporta Argentina (ver Gráfico 4.8). Por último, por el lado de las importaciones de bienes el principal foco de incertidumbre actualmente lo constituye el precio de importación de los combustibles que el país deberá adquirir durante el invierno, principalmente del gas natural licuado, que, en el contexto del conflicto entre Rusia y Ucrania, se elevó significativamente en los últimos meses.

Por el lado de la cuenta financiera el factor determinante para 2022 y los años que le siguen será la reprogramación de los vencimientos contractuales de capital asumidos bajo el Acuerdo Stand by firmado en 2018. El acuerdo alcanzado con el FMI permitirá fortalecer la posición externa de la economía argentina, al prever una acumulación significativa de reservas internacionales, lo que contribuirá a la estabilidad nominal de la economía. Se prevé una mejora en la percepción de riesgo de la deuda externa, contribuyendo a que la Argentina recupere gradualmente el acceso a financiamiento en los mercados financieros internacionales bajo condiciones más favorables (menores tasas de interés y mayores plazos), tanto para el sector público como para el privado.

El BCRA gestionará prudentemente las regulaciones cambiarias con el fin de adaptarlas a las necesidades de la coyuntura, favoreciendo la estabilidad monetaria y cambiaria. En la medida que las condiciones macroeconómicas lo permitan se irán flexibilizando las regulaciones, con el objetivo de mantener en el mediano y largo plazo un conjunto de normativas macroprudenciales compatibles con la dinamización de los flujos de capitales orientados a la economía real.

Volver arriba

5. Finanzas Públicas

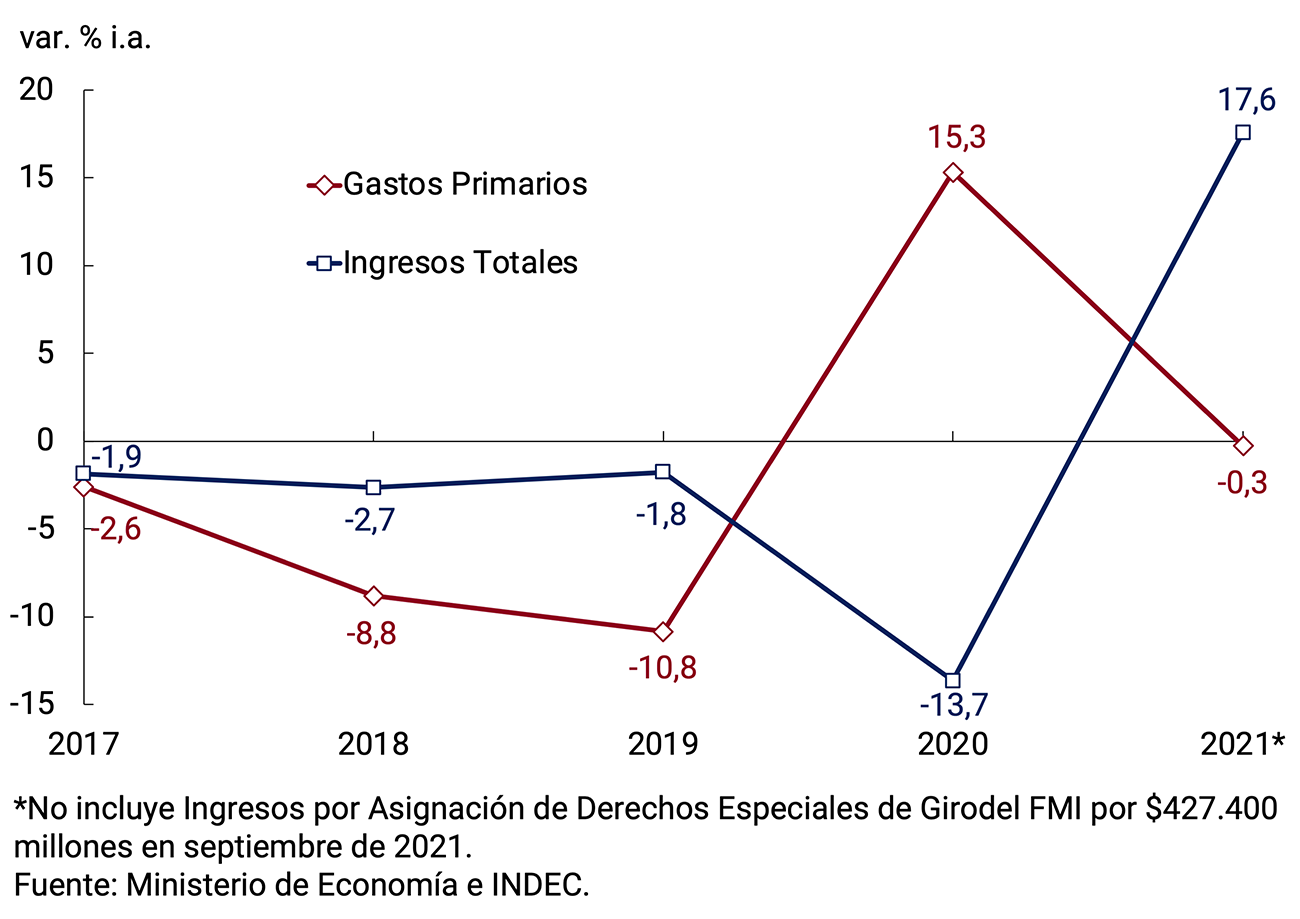

Las finanzas públicas nacionales continuaron fortaleciéndose en el cuarto trimestre de 2021 fundamentalmente sobre la base de la mejora en los ingresos públicos. La recaudación tributaria nacional tuvo un avance de 66% durante 2021 con relación al año previo, lo que significó un crecimiento real de 11,9%. Este aumento se explicó tanto por la consolidación de la recuperación económica como por la baja base de comparación por el impacto de la pandemia durante 2020. Además, el mayor flujo de comercio exterior aportó positivamente a la recaudación a través de retenciones y aranceles. En términos reales la recaudación ajustada por estacionalidad creció 3% en el cuarto trimestre de 2021 y se ubicó 15,7% por encima del nivel prepandemia (primer trimestre de 2020).

Durante 2021 se mantuvo el nivel del gasto primario real. En particular, se dinamizó el gasto de capital orientado a fortalecer la recuperación de la actividad económica. En sentido opuesto se verificó una trayectoria más acotada de las erogaciones extraordinarias asociadas a la evolución de la pandemia. Con todo, excluyendo los gastos extraordinarios en 2020 y 2021 destinados a mitigar los efectos de la pandemia y acompañar a los sectores más afectados, el gasto primario real se expandió 15% i.a. en el cuarto trimestre de 2021.

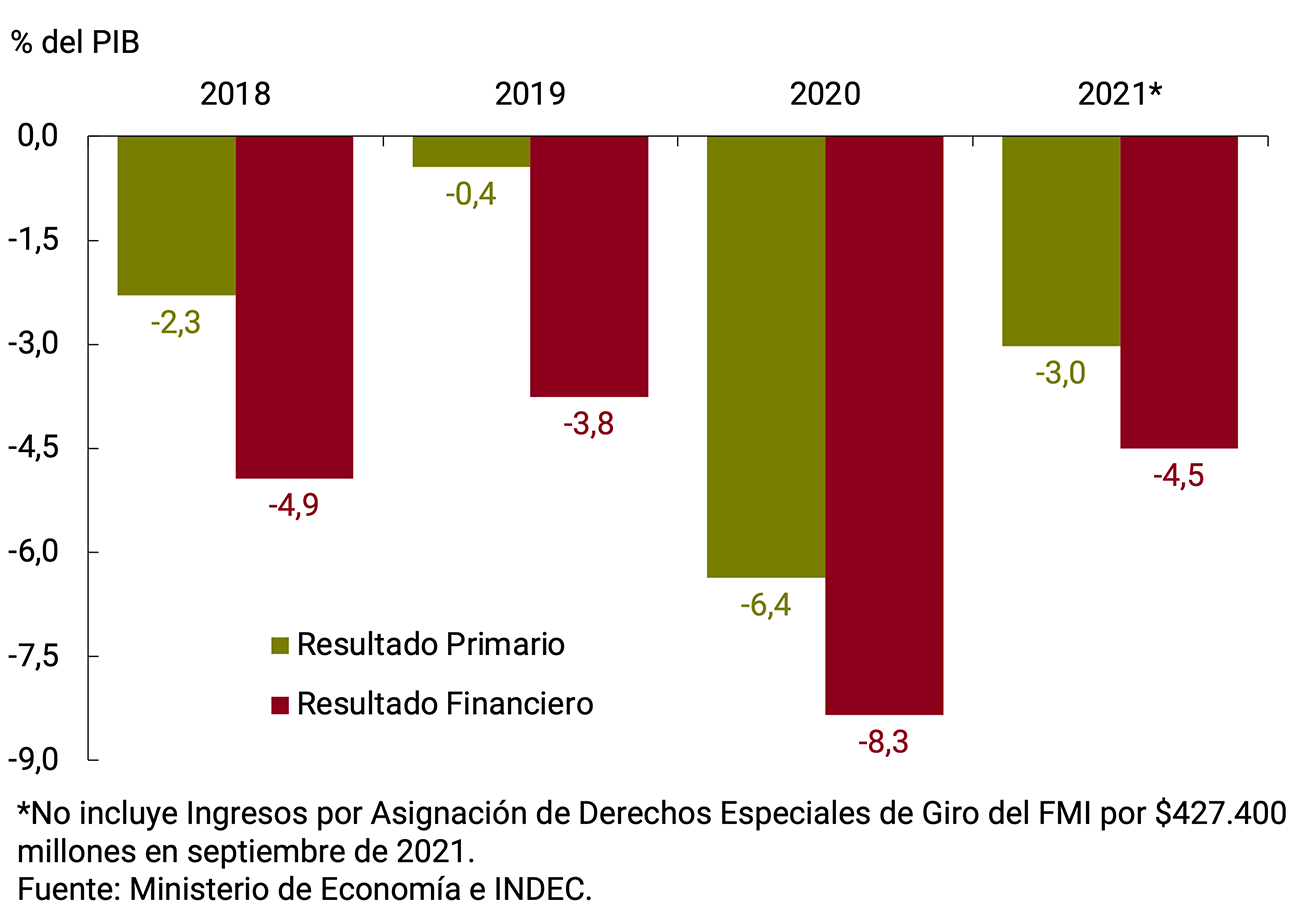

En 2021 los gastos primarios crecieron por debajo del incremento de los ingresos, contribuyendo a reducir el déficit fiscal. El déficit primario en base caja del Sector Público Nacional no Financiero (SPNF) acumuló un saldo equivalente a aproximadamente 2,1% del PIB (el cual se eleva a 3% del Producto si no se contempla entre los ingresos a la transferencia por la asignación extraordinaria de Derechos Especiales de Giro —DEG— que el Fondo Monetario Internacional —FMI— distribuyó entre los países miembros para hacer frente al impacto de la crisis de COVID-19). Ese nivel de déficit resultó significativamente inferior al observado durante el año 2020 (6,4% del PIB).

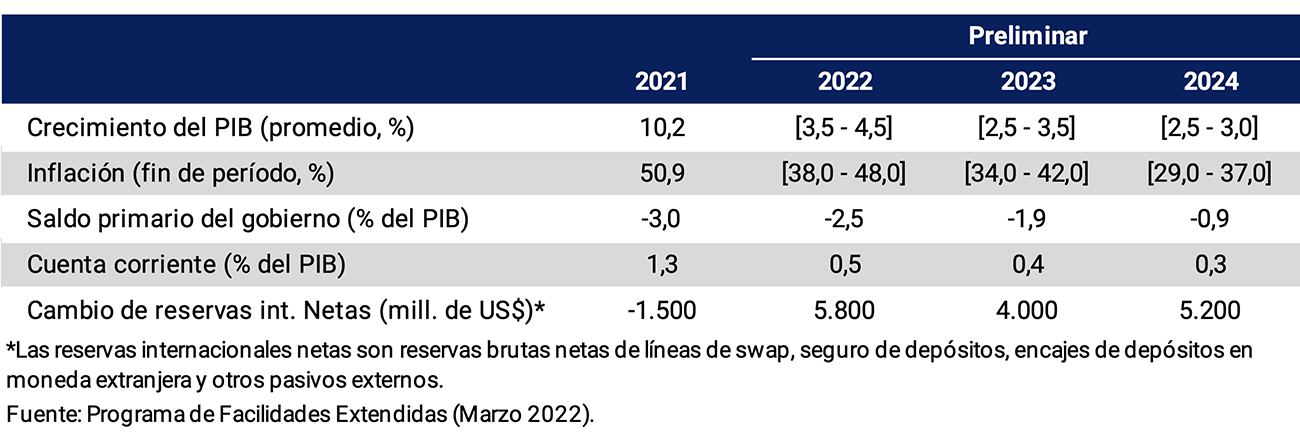

El acuerdo del Gobierno Nacional con el FMI (Ver Apartado 4 / El Acuerdo de Facilidades Extendidas con el FMI) contempla un sendero de reducción del déficit primario en términos del PIB para los próximos años: en 2022 se ubicaría en 2,5%, para luego reducirse hasta 1,9% en 2023 y a 0,9% en 2024. Asimismo, se prevé un menor financiamiento monetario de las necesidades del Tesoro Nacional (TN), con un tope de 1% del Producto en 2022, 0,6% en 2023 y nulo en 2024. Estos senderos son consistentes con los lineamientos que se habían propuesto a mediados de septiembre de 2021 con el Proyecto de Ley de Presupuesto Nacional 2022 (pese a que el mismo no contó con la aprobación del Congreso Nacional, debiéndose recurrir a lo que establece la legislación en dicho caso: una prórroga del Presupuesto 2021 para el 2022, con ciertas adaptaciones). En dicho proyecto se destacaba una reducción de una magnitud similar del Producto del déficit primario del SPNF para 2022 y un menor financiamiento monetario de las necesidades del Tesoro Nacional (TN).

Finalmente, si bien se han registrado importantes avances, persisten los desafíos tendientes a profundizar el desarrollo del mercado local de deuda pública.

5.1. Los ingresos fiscales fortalecieron las cuentas públicas al crecer por encima de la inflación durante 2021

La recaudación tributaria nacional se incrementó 64% i.a. en el tercer trimestre de 2021 (ver Gráfico 5.1). Este aumento se explica por la consolidación de la recuperación económica y la baja base de comparación por el impacto de la pandemia durante el tercer trimestre de 2020. Además, continuaron aportando positivamente los mayores valores de los flujos del comercio internacional que están gravados. En términos reales, la recaudación se expandió 8% i.a. entre julio y septiembre. En octubre la suba nominal fue de 58,7% i.a. (+4,7% i.a. en términos reales).

Durante 2021, la recaudación tributaria nacional representó un 23,7% del PIB, lo que implicó 0,4 puntos porcentuales (p.p.) menos que en 2020 (ver Gráfico 5.1). Entre los tributos que explicaron esa caída se destacan los recursos de la seguridad social (-0,4 p.p.), el impuesto PAIS (por menores transacciones gravadas; -0,3 p.p. del Producto), el impuesto a las Ganancias (-0,2 p.p.) y el impuesto a los bienes personales (-0,2 p.p.). En sentido opuesto, se verificó una suba significativa de los derechos sobre el comercio exterior.

En efecto, los Derechos de exportación crecieron 148,5% i.a. en 2021. La suba respondió tanto al contexto internacional favorable para los precios internacionales de los principales productos de exportación como a la recuperación de la demanda externa. De esta manera, los derechos de exportación pasaron a representar el 2,1% del PIB en 2021 (+0,7 p.p. con relación a 2020). Los Derechos de importación y la Tasa estadística también exhibieron un fuerte incremento durante el período, aunque un poco más moderado: +85,4%. Este comportamiento se explicó por mayores valores importados (ver Capítulo 4. Sector Externo). Así, los ingresos por aranceles y tasas a la importación acumularon un monto equivalente a aproximadamente 0,8% del PIB (+0,1 p.p. vs. 2020).

Los tributos relacionados al mercado interno (Impuesto al Valor Agregado —IVA—, Ganancias, Combustibles, entre otros) tuvieron un buen desempeño a lo largo de 2021 debido a la recuperación de la actividad económica. El IVA neto mantuvo un alto dinamismo a lo largo de todo el año pasado al crecer 70,2% explicado fundamentalmente por la recuperación de la actividad económica y del consumo de los hogares. El IVA neto dio cuenta de 7% del PIB (+0,1 p.p. vs. 2020), manteniéndose en un guarismo similar al previo a la pandemia.

El Impuesto a las Ganancias subió 59,9% i.a. en 2021. Sobre la performance de este impuesto impactaron diversos factores a lo largo del año. Afectó al alza el cambio normativo de septiembre de 2020 asociado a la retención sobre las compras de dólares y los gastos en moneda extranjera a través de tarjetas de crédito. En sentido opuesto, se vio impactado por el incremento de las deducciones personales sobre las rentas de trabajadores en relación de dependencia29. Hacia los últimos meses del año, impactó al alza la modificación que incorpora nuevas alícuotas de manera escalonada para sociedades, fijando la alícuota máxima en el 35% y manteniendo el impuesto sobre los dividendos en el 7%30. Así, el impuesto a las Ganancias aportó 5,1% del PIB en 2021 (-0,2 p.p. vs. 2020).

Los recursos de la seguridad social tuvieron un avance de 55,1% en 2021. Éstos se encontraron impactados negativamente por las medidas tomadas por el Gobierno Nacional, con reducciones en las contribuciones patronales del sector de la salud, a los sectores críticos contemplados en el programa REPRO y a las empresas radicadas en las provincias del Norte Grande. Sin embargo, en el último trimestre del año 2021 mostraron un mejor desempeño: crecieron 67,5% i.a. vs. 63,2% i.a. en el tercero. Así, la seguridad social representó 5% del PIB durante 2021, lo que implicó una merma de 0,4 p.p. con relación al año previo. Hacia delante se espera que la recaudación vinculada con la seguridad social recupere su participación en línea con la previsión de incremento del empleo formal y del salario real.

En términos reales la recaudación tributaria nacional ajustada por estacionalidad creció 3% en el cuarto trimestre de 2021 y se ubicó 15,4% por encima del nivel prepandemia (ver Gráfico 5.2). Este desempeño refleja la consolidación de la recuperación de los ingresos tributarios luego de los efectos nocivos de la pandemia de COVID-19. Con datos parciales a febrero de 2022, la recaudación real habría crecido 0,4% s.e. en el primer trimestre del año en curso. Así, la recaudación real ajustada por estacionalidad aún se encontraría 16,1% por encima del nivel prepandemia (I-20).