Archivos

Indicadores Monetarios y Financieros

Índice

Contenidos

- 1. Resumen ejecutivo

- 2. Medios de pago

- 3. Instrumentos de ahorro en pesos

- 4. Base monetaria

- 5. Préstamos en pesos al sector privado

- 6. Liquidez en pesos de las entidades financieras

- 7. Moneda extranjera

- Glosario

Sobre el uso del lenguaje inclusivo en esta publicación

El uso de un lenguaje que no discrimine y que permita visibilizar todas las identidades de género es un compromiso institucional del Banco Central de la República Argentina. En esta publicación se reconoce la influencia del lenguaje sobre las ideas, los sentimientos, los modos de pensar y los esquemas de valoración.

En este documento se ha procurado evitar el lenguaje sexista y binario. Sin embargo, a fin de facilitar la lectura no se incluyen recursos como “@” o “x”.

Por consultas, escribir a: analisis.monetario@bcra.gob.ar

Informe Monetario Mensual

Junio de 2021

1. Resumen ejecutivo

En términos reales y ajustados por estacionalidad los medios de pago transaccionales aumentaron en el mes, debido a diversos factores como la transferencia de recursos a los sectores más vulnerables y los mayores salarios debido al ingreso de tramos de ajuste de diversas paritarias. En particular, las transferencias a los sectores más vulnerables, que son demandantes intensivos de efectivo, llevaron a que la demanda de circulante fuera creciente a lo largo de todo el mes (en un período cuya estacionalidad intramensual es menos marcada por el pago del medio aguinaldo).

Los depósitos a plazo en pesos del sector privado registraron una nueva contracción mensual a precios constantes. No obstante, el comportamiento no fue homogéneo, destacándose la evolución de los depósitos a plazo denominados en UVA, que compensaron parcialmente el aporte negativo de las colocaciones en pesos. Con todo, el agregado monetario amplio (M3 privado) a precios constantes habría registrado en junio un descenso de 1,0% s.e. y se habría ubicado 7,5% por debajo de igual mes del año previo.

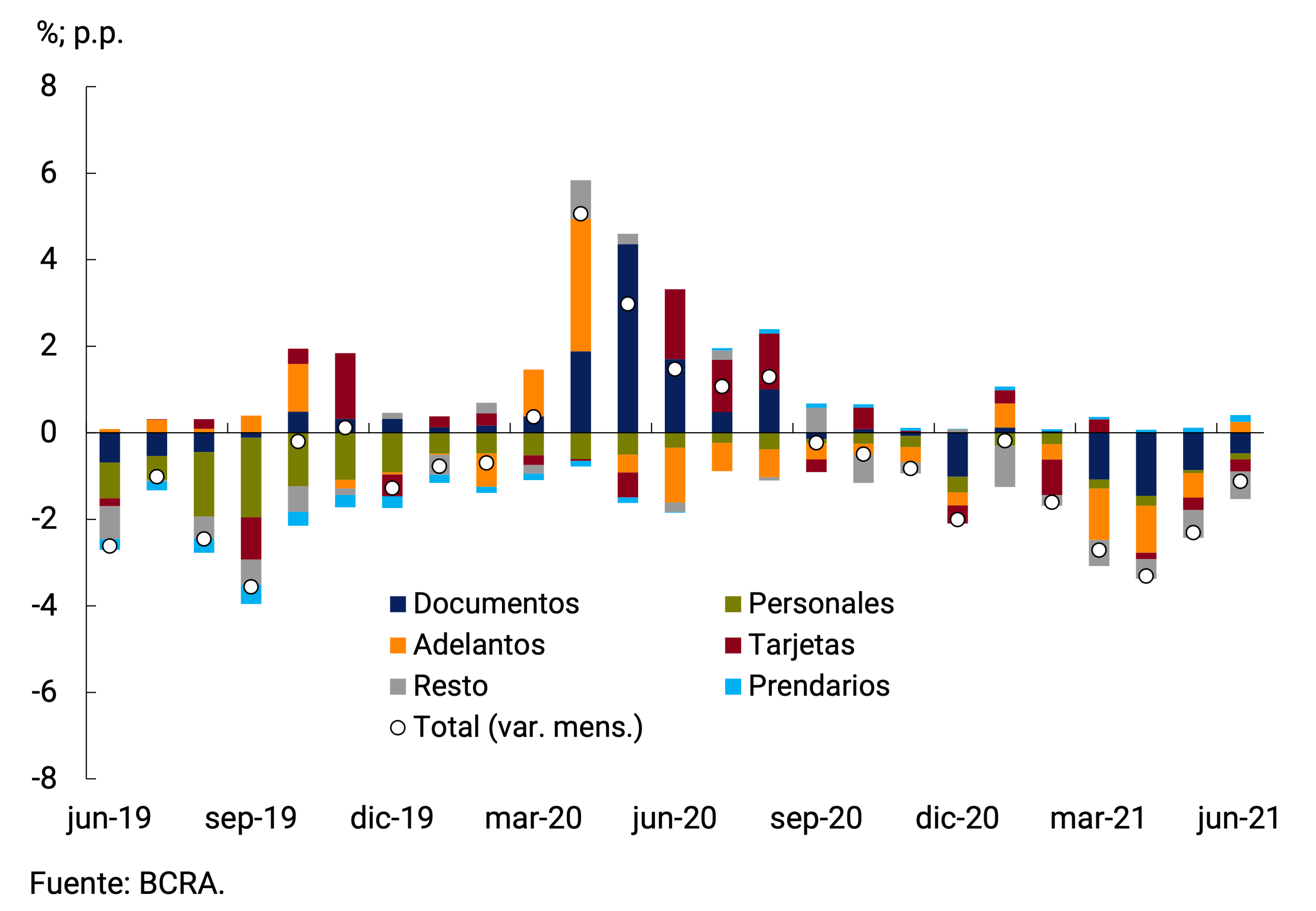

Los préstamos en pesos al sector privado no financiero volvieron a caer en el mes a precios constantes (-1,1% s.e.). Dentro de las líneas comerciales se destacaron los adelantos y los documentos descontados, estos últimos impulsados por la Línea de Financiamiento a la Inversión Productiva (LFIP).

En el segmento de moneda extranjera no se observaron variaciones significativas ni en los activos ni en los pasivos de las entidades financieras. En tanto, el BCRA continuó por séptimo mes consecutivo incrementando su posición de reservas internacionales, siendo la compra neta de divisas el componente con mayor aporte positivo.

Volver arriba

2. Medios de pago

En términos reales1 y ajustados por estacionalidad (s.e.), los medios de pagos transaccionales (medidos a través del M2 privado transaccional2) presentaron un aumento (1,9%), rompiendo con 10 meses consecutivos de contracciones. En términos del PIB, el M2 privado transaccional se mantiene desde marzo en el orden del 10% y acumula una caída de 4,5 p.p. desde junio del año pasado, cuando tocó un máximo de 14,3%. La tendencia al alza observada en el mes respondió tanto al comportamiento de los depósitos a la vista transaccionales como del circulante en poder del público (ver Gráfico 2.1).

Diversos factores impactaron sobre la evolución de los depósitos a la vista no remunerados en junio. Por un lado, se transfirieron recursos adicionales a los sectores más vulnerables de la población. En particular, en dicho mes la ANSES adelantó el pago del 20% del complemento por hijo de la Asignación Universal por Hija/o (AUH) que habitualmente se efectúa en diciembre3. Esto repercutió en la dinámica de los depósitos en cajas de ahorro de personas humanas de menor estrato de monto (hasta $50 mil), que suavizaron notoriamente su caída estacional intramensual, dado que el pago se extendió entre el 8 y el 22 de junio. Por otro lado, en el sexto mes del año tuvieron lugar tramos de ajuste salarial de varios convenios colectivos, lo que se reflejó, particularmente, en el crecimiento de los depósitos en cajas de ahorro de entre $50.000 y $250.000 (ver Gráfico 2.2). Finalmente, la ley establece la obligación de integrar el pago del medio aguinaldo de junio con anterioridad al día 30 de dicho mes; sin embargo, muchas empresas y/u organismos suelen pagarlo antes de la fecha límite4. Con todo, los depósitos a la vista no remunerados registraron en el sexto mes del año un aumento mensual de 2,4% s.e. a precios constantes.

Los sectores de menores ingresos son demandantes intensivos de efectivo5, por lo que la mayor disponibilidad de recursos de estos agentes explicó el crecimiento del circulante en poder del público. Otro factor que también podrían haber contribuido a esta dinámica es la mayor demanda de efectivo para compras en comercios de cercanía, dadas las restricciones a la movilidad de las personas que operaron en la mayor parte del país hasta la primera semana del mes. A esto también se suma el crecimiento estacional vinculado al pago del medio aguinaldo de junio. De esta manera, el circulante en poder del público presentó una sostenida tendencia creciente a lo largo de junio, diferenciándose de su comportamiento estacional intramensual y con una dinámica muy similar a la de igual mes del año previo (ver Gráfico 2.3 y Resumen Ejecutivo). Es así como, a precios constantes, exhibió un aumento mensual de 1,4% s.e. y cerró el primer semestre del año con una contracción real acumulada del orden del 11%. A diferencia de lo ocurrido en abril de 2020, la expansión del uso del efectivo no logró romper la tendencia a la baja que experimentan los billetes y monedas dentro del dinero transaccional, debido al auge de nuevos medios de pago como código de pago QR (ver Gráfico 2.4). Recientemente y con el objetivo de continuar promoviendo un mayor uso de medios de pago electrónicos, el BCRA acordó con las entidades financieras acortar a 1 día hábil el plazo para el depósito del pago de las ventas que realizan con tarjetas de débito6 en las cuentas de los comercios.

Volver arriba

3. Instrumentos de ahorro en pesos

Los depósitos a plazo fijo en pesos7 del sector privado continuaron moderando su ritmo de expansión mensual, lo que implicó que a precios constantes registraran una contracción cercana a 1,0% s.e. Por estratos de monto, observamos que la caída se concentró en los depósitos del segmento mayorista (más de $20 millones) y se explicó fundamentalmente por el “arrastre estadístico” negativo que dejó el mes previo (-2,3 p.p.). Estas colocaciones dejaron de caer en términos reales a partir de los primeros días de junio y se estabilizaron.

Dentro del segmento mayorista de depósitos a plazo, hay dos grandes actores: las prestadoras de servicios financieros (PSF) y las empresas. En lo que va del año son las PSF y, en particular los Fondos Comunes de Inversión de Money Market (FCI MM), los que explican la dinámica de estos depósitos. Dado que en el último mes el patrimonio de los FCI MM se mantuvo prácticamente sin cambios y que tampoco registraron cambios de composición en su cartera ante la estabilidad de las tasas de interés, sus depósitos a plazo y a la vista remunerada se mantuvieron prácticamente inalterados. En efecto, la tasa de interés TM20 de bancos privados se ubicó en 33,9% n.a. (39,7% e.a.) en junio, mientras que la tasa de interés de la vista remunerada se ubicó en 29,9% n.a. (34,3% e.a.).

Los depósitos de entre $1 y $20 millones registraron una tendencia creciente a precios constantes a lo largo del mes. Al interior de este estrato, el crecimiento se explicó por las instrumentaciones de personas humanas, que representan poco más del 75% del total de los depósitos del segmento. Finalmente, las colocaciones de hasta $1 millón permanecieron relativamente estables al mantener un crecimiento nominal similar al de la inflación (ver Gráfico 3.1). Cabe señalar que el estrato más dinámico es el que se ubica entre $750.000 y $1 millón, por lo que considerando la capitalización de intereses muchos depósitos con el tiempo cruzan de estrato al de entre $1 y $20 millones. La tasa de interés de depósitos a plazo de menos de $1 millón se ubicó en 36,1% n.a. (42,8% e.a.).

Al interior de los depósitos a plazo fijo en pesos, se observó un comportamiento heterogéneo por tipo de instrumento. Las colocaciones en pesos, tanto tradicionales como precancelables, contribuyeron negativamente a la variación mensual y fueron parcialmente compensados por el aporte positivo de los depósitos a plazo fijo denominados en UVA (ver Gráfico 3.2).

En efecto, los depósitos expresados en UVA continuaron con el dinamismo que vienen mostrando desde finales del año pasado. En junio, alcanzaron un saldo promedio mensual de $164.076 millones, lo que significó un aumento de 12,6% s.e. en términos reales respecto a mayo. El impulso provino tanto de las colocaciones en UVA tradicionales como de las que tienen opción de precancelación a partir de los 30 días de plazo, cuya tasa de expansión mensual a precios constantes fue de 9,7% y 19,0%, respectivamente (ver Gráfico 3.3). La creciente demanda de este tipo de instrumentos ajustables por CER tuvo lugar en un contexto en que el BCRA mantuvo las tasas de interés de referencia inalteradas, en línea con la necesidad de acompañar el proceso de normalización de la actividad económica. De este modo, la existencia de instrumentos con cobertura por inflación permitió canalizar el ahorro asegurando rendimientos positivos en términos reales.

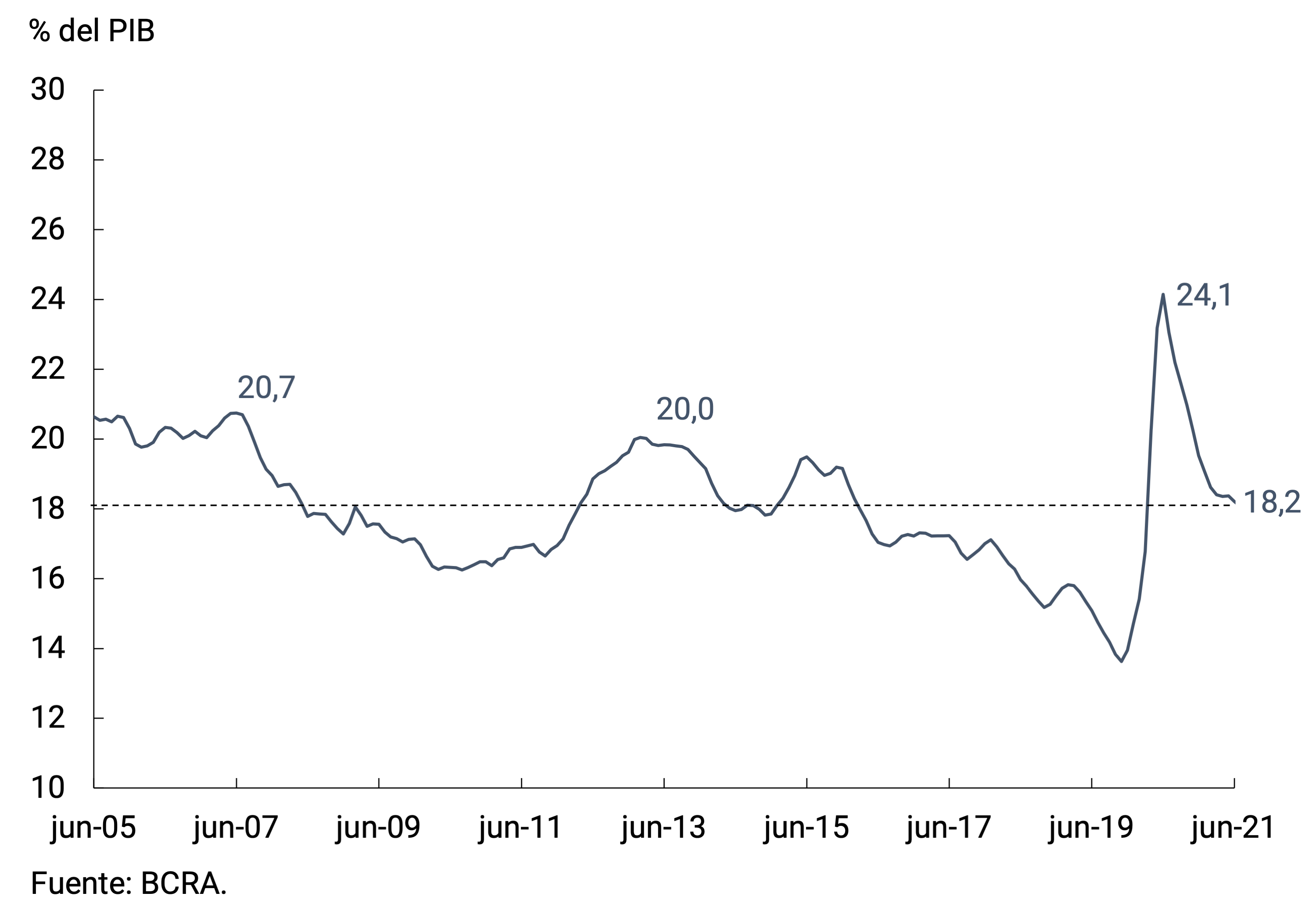

El agregado monetario amplio (M3 privado)8 a precios constantes habría registrado en junio un descenso de 1,0% s.e. y se habría ubicado 7,5% por debajo de igual mes del año previo. En términos del Producto se mantuvo prácticamente sin cambios en el mes, al ubicarse en 18,2% un registro similar al promedio histórico (ver Gráfico 3.4).

Volver arriba

4. Base monetaria

En junio la Base Monetaria se ubicó en $2.705 miles de millones, presentando un aumento nominal promedio mensual de 7,1% ($178,6 miles de millones; +4,4% real s.e.). La expansión monetaria respondió a la compra neta de divisas al sector privado y las operaciones de pases y LELIQ. Esto último coincidió con un aumento de los títulos públicos en pesos en cartera de entidades financieras, en un mes en que las entidades tuvieron la posibilidad de integrar la fracción de encajes, que hasta mayo eran integrables en LELIQ, empleando bonos del Tesoro en pesos adquiridos por suscripción primaria (ver Sección “Liquidez en pesos de las entidades financieras”). Por su parte, las operaciones del sector público y el resto aportaron negativamente en el mes (ver Gráfico 4.1). No obstante, en términos interanuales y a precios constantes la Base Monetaria continuó contrayéndose, con una disminución que rondaría el 18% (ver Gráfico 4.2).

Volver arriba

5. Préstamos al sector privado

Los préstamos en pesos al sector privado, en términos reales y sin estacionalidad, habrían registrado en junio una contracción mensual de 1,1%, recortando el ritmo de caída con relación a los meses previos (ver Gráfico 5.1). En términos interanuales, acumularon una caída de 11,8% a precios constantes, influyendo una vez más en el cálculo tanto la contracción del mes como la elevada base de comparación de junio del año previo. La mayor parte de la caída mensual se explicó por el comportamiento de las financiaciones con tarjetas de crédito y aquellas instrumentadas mediante documentos, mientras que los adelantos y los préstamos prendarios fueron las únicas líneas con incidencia positiva a la variación del mes. El ratio de préstamos en pesos al sector privado a PIB se ubicó en junio en 7,1%, registro similar al observado previo al inicio de la pan-demia. La reversión en el ratio a PIB se explicó tanto por la moderación en la tasa de expansión nominal de las líneas de financiamiento como por la recuperación de la actividad económica (ver Gráfico 5.2).

Los préstamos comerciales registraron, en conjunto, una contracción mensual de 1,0% s.e. a precios constantes, con una caída interanual de 20,7%. Dentro de estas financiaciones se observó un comportamiento heterogéneo. Mientras que los documentos a sola firma evidenciaron una caída mensual a precios constantes de 4,4% s.e., los adelantos y los documentos descontados presentaron subas reales de 2,9% y 3,3% s.e., respectivamente. El crecimiento de los documentos descontados está vinculado a la Línea de Financiamiento para la Inversión Productiva (LFIP), debido a que el mayor otorgamiento se concentró en las MiPyMEs y a tasas en línea con la LFIP (ver Gráfico 5.3). Cabe señalar la LFIP contempla una tasa de interés máxima de 30% n.a. para el financiamiento de proyectos de inversión y de 35% n.a. para capital de trabajo.

En junio, en el marco de la LFIP, se otorgaron préstamos por $100.375 millones y la línea acumula desembolsos por aproximadamente un total de $687.400 millones. En cuanto a los destinos de estos fondos, alrededor del 83% del total desembolsado corresponde a la financiación de capital de trabajo y el resto a la línea que financia proyectos de inversión (ver Gráfico 5.4). Por último, vale señalar que al momento de esta publicación el número de empresas que accedió a la LFIP ascendió a alrededor de 147.000.

En cuanto a los préstamos destinados al consumo, las financiaciones con tarjetas de crédito habrían presentado una contracción mensual a precios constantes de 0,9% s.e., aunque en términos interanuales todavía se ubicarían 5 p.p. por sobre el registro del año previo (ver Gráfico 5.5). Recientemente, y con el objetivo de garantizar la fluidez del sistema de pagos, el BCRA resolvió reducir el plazo máximo de liquidación de los pagos que hacen las entidades financieras a los comercios por las ventas concretadas con tarjetas de crédito en un solo pago. La medida, que entrará en vigor en julio, permitirá reducir los tiempos de cobro de 1,5 millones de micro y pequeñas empresas9. Hasta esta medida, el plazo máximo de liquidación era de 10 día hábiles. Con la nueva disposición, las micro o pequeñas empresas y las personas humanas percibirán el cobro de las ventas efectuadas con tarjeta de crédito a los 8 días hábiles de haberse concretado. En el caso de las empresas medianas, el plazo se mantendrá en 10 días hábiles y para las grandes empresas el plazo se ampliará a 18 días hábiles. Para las empresas de salud, gastronómicas y hoteleras regirá también la reducción a 8 días si se tratan de micro o pequeños comercios y se mantiene en 10 días hábiles para el resto.

En tanto, los préstamos personales exhibieron una caída en el mes de 0,8% en términos reales y ajustados por estacionalidad. Vale señalar que la tasa de interés cobrada por los préstamos personales descendió gradualmente a partir de mediados de mes y con mayor fuerza en los últimos días. Esto último estuvo vinculado a una línea especial de crédito creada por una entidad bancaria. Con todo, la tasa promedio de junio se ubicó en 52,7% n.a., lo que implicó una reducción de 1,9 p.p. respecto de mayo.

Con respecto a las líneas con garantía real, los préstamos prendarios habrían registrado en junio un aumento promedio mensual de 3,5% s.e. en términos reales, acumulando 12 meses consecutivos de variaciones positivas a precios constantes. De este modo el ritmo de expansión interanual real se ubicaría en torno al 27,5% (ver Gráfico 5.6). Por último, el saldo de los créditos hipotecarios presentó una disminución de 1,5% real sin estacionalidad, situándose 27,8% por debajo del registro de igual mes del año previo.

Volver arriba

6. Liquidez en pesos de las entidades financieras

La liquidez bancaria amplia en moneda local10 continuó ubicándose en niveles históricamente elevados. Durante el mes de junio experimentó una ligera caída de 0,2 p.p. al promediar 64,7% de los depósitos (ver Gráfico 6.1). En términos de sus componentes, se redujo la participación de pases netos y LELIQ, teniendo como contrapartida el incremento en el saldo de bonos del tesoro nacional para integración (ver Gráfico 6.2). Esto se explica por el cambio normativo que entró en vigor en junio y que permite a las entidades financieras integrar el porcentaje de los encajes integrables en LELIQ en títulos públicos nacionales en pesos (se excluyen aquellos vinculados a la cotización del dólar) y plazo residual de al menos de 180 días11. En cambio, se registró un incremento de las cuentas corrientes en el BCRA explicado fundamentalmente por el mayor incremento de depósitos a la vista en el mes previo respecto a los depósitos a plazo (cabe recordar que los encajes son rezagados). Por su parte, el efectivo en bancos representó, en promedio, 2,8% de los depósitos.

Volver arriba

7. Moneda extranjera

Los depósitos y préstamos en moneda extranjera al sector privado presentaron variaciones poco significativas en el mes. El saldo promedio mensual de los primeros se ubicó en US$16.242 millones (+US$158 millones respecto a mayo), mientras que los préstamos promediaron en junio US$5.416 millones, registrando una disminución en el mes (-US$124 millones; ver Gráfico 7.1).

La liquidez bancaria en moneda extranjera promedió 75,8% de los depósitos, registrando un incremento de 1,2 p.p. respecto a mayo. De este modo, se ubica en niveles históricamente elevados. Este aumento de la liquidez durante el mes de junio se explicó por la suba de 1,8 p.p. en las cuentas corrientes en el BCRA, siendo parcialmente contrarrestado por una caída de 0,7 p.p. en el efectivo en bancos (ver Gráfico 7.2).

En lo que se refiere a modificaciones regulatorias, el BCRA prorrogó hasta fin de año el requisito de conformidad previa para acceder al mercado de cambios para la realización de pagos de importaciones de bienes (en el caso de las operaciones para las que se contempla este requisito) y para cursar pagos de endeudamientos financieros con el exterior para aquellas empresas con vencimientos de capital programados que operen entre el 1 de abril del 2021 y el 31 de diciembre de 2021 y que superen los US$2 millones mensuales12. El requisito de conformidad previa para acceder al mercado de cambios tampoco resultará de aplicación para aquellas empresas que cuenten con una “Certificación de aumento de exportaciones de bienes en el año 2021”13.

Las Reservas Internacionales del BCRA registraron una expansión de US$565 millones respecto al 31 de mayo, finalizando el mes con un saldo de US$42.437 millones, acumulando 7 meses consecutivos de subas. En cuanto a los factores de variación, la compra neta de divisas y el incremento en la posición de efectivo mínimo de las entidades financieras explicaron la expansión del mes, aunque estos factores fueron parcialmente compensados por los cambios de valuación del tipo de cambio y, en menor medida, por los pagos netos del sector público (ver Gráfico 7.3).

El tipo de cambio nominal bilateral respecto del dólar estadounidense se ubicó, en el promedio del mes, en $95,26/US$. Esto implicó una variación del tipo de cambio nominal de 1,2% en junio, 0,3 p.p. menor a la de mayo. Esto responde a la moderación en el ritmo de depreciación de la moneda doméstica con el que se busca contribuir al proceso de desinflación (ver Gráfico 7.4). Aun así, el Tipo de Cambio Real Multilateral (ITCRM) promedio del mes permanece en línea con su media histórica.

Volver arriba

Glosario

ANSES: Administración Nacional de Seguridad Social.

BADLAR: Tasa de interés de depósitos a plazo fijo por montos superiores a un millón de pesos y de 30 a 35 días de plazo.

BCRA: Banco Central de la República Argentina.

BM: Base Monetaria, comprende circulación monetaria más depósitos en pesos en cuenta corriente en el BCRA.

CC BCRA: Depósitos en cuenta corriente en el BCRA.

CER: Coeficiente de Estabilización de Referencia.

CNV: Comisión Nacional de Valores.

DEG: Derechos Especiales de Giro.

EFNB: Entidades Financieras No Bancarias.

EM: Efectivo Mínimo.

FCI: Fondo Común de Inversión.

i.a.: interanual.

IAMC: Instituto Argentino de Mercado de Capitales

IPC: Índice de Precios al Consumidor.

ITCNM: Índice de Tipo de Cambio Nominal Multilateral

ITCRM: Índice de Tipo de Cambio Real Multilateral

LEBAC: Letras del Banco Central.

LELIQ: Letras de Liquidez del BCRA.

LFIP: Línea de Financiamiento a la Inversión Productiva.

M2 Total: Medios de pago, comprende el circulante en poder del público, los cheques cancelatorios en pesos y los depósitos a la vista en pesos del sector público y privado no financiero.

M2 privado: Medios de pago, comprende el circulante en poder del público, los cheques cancelatorios en pesos y los depósitos a la vista en pesos del sector privado no financiero.

M2 privado transaccional: Medios de pago, comprende el circulante en poder del público, los cheques cancelatorios en pesos y los depósitos a la vista no remunerados en pesos del sector privado no financiero.

M3 Total: Agregado amplio en pesos, comprende el circulante en poder del público, los cheques cancelatorios en pesos y el total de depósitos en pesos del sector público y privado no financiero.

M3 privado: Agregado amplio en pesos, comprende el circulante en poder del público, los cheques cancelatorios en pesos y el total de depósitos en pesos del sector privado no financiero.

MERVAL: Mercado de Valores de Buenos Aires.

MM: Money Market.

n.a.: nominal anual

e.a.: efectiva anual

NOCOM: Notas de Compensación de efectivo.

ON: Obligación Negociable.

PIB: Producto Interno Bruto.

P.B.: Puntos Básicos.

p.p.: Puntos porcentuales.

MiPyMEs: Micro, Pequeñas y Medianas Empresas.

ROFEX: Mercado a término de Rosario.

s.e.: sin estacionalidad

SISCEN: Sistema Centralizado de Requerimientos Informativos del BCRA.

TCN: Tipo de Cambio Nominal

TIR: Tasa Interna de Retorno.

TM20: Tasa de interés de depósitos a plazo fijo por montos superiores a 20 millones de pesos y de 30 a 35 días de plazo.

TNA: Tasa Nominal Anual.

UVA: Unidad de Valor Adquisitivo

Referencias

1 El INDEC difundirá el dato de inflación de mayo el 15 de julio.

2 M2 privado excluyendo depósitos a la vista remunerados de empresas y prestadoras de servicios financieros. Se excluyó este componente dado que no representa un medio de pago transaccional.

3 Todos los años, la ANSES retiene el 20% de la AUH que se paga al final del año a las personas beneficiarias que hayan acre-ditado la condición de escolaridad y hayan cumplido con el calendario de vacunación. En esta oportunidad el monto es de $7.083,4 por hija/o.

4 Este efecto se corrige con la desestacionalización mensual.

5 Según datos de la última Encuesta Nacional de Gasto de los Hogares (ENGHo 2018) el primer decil del ingreso realiza prácticamente el 90% de sus gastos con pago en efectivo.

6 La Ley 25065 de Tarjeta de Créditos fijó un plazo máximo de 3 días hábiles y, por un acuerdo con el regulador, los bancos habían acordado hacerlo en el plazo de 2 días hábiles. Ahora ese plazo se reduce a 1 día según el acuerdo alcanzado entre el BCRA y las entidades financieras.

7 Estos incluyen los depósitos denominados en UVA.

8 Incluye el circulante en poder del público y los depósitos en pesos del sector privado no financiero (vista, plazo y otros).

9 Ver Comunicación A7305.

10 Incluye las cuentas corrientes en el BCRA, el efectivo en bancos, los saldos de pases concertados con el BCRA, las tenencias de LELIQ y los bonos elegibles para integrar encajes.

11 Ver Comunicación A7290.